Alors que l’administration Biden et ses partisans libéraux se vantent de la reprise économique, en réalité le capitalisme étatsunien – et en fait le capitalisme mondial – reste coincé dans une récession dont on ne voit apparemment pas la fin. Ashley Smith, de Spectre, s’est entretenu avec Michael Roberts sur la situation de l’économie des étatsunienne et mondiale, les raisons de ce qu’il nomme la longue dépression et la manière dont elle entraîne la polarisation politique au sein des pays et les rivalités impériales entre les puissances dominantes et émergentes de la planète.

Vous avez soutenu que la longue crise du profit commencé lors de la Grande Récession n’est pas terminée. Dans ces conditions, comment expliquez-vous la baisse de l’inflation et un marché du travail qui reste toujours tendu, l’actuel atterrissage en douceur et la reprise de l’économie américaine ? Quel est le caractère de cette reprise et quelles en sont ses contradictions et limites ?

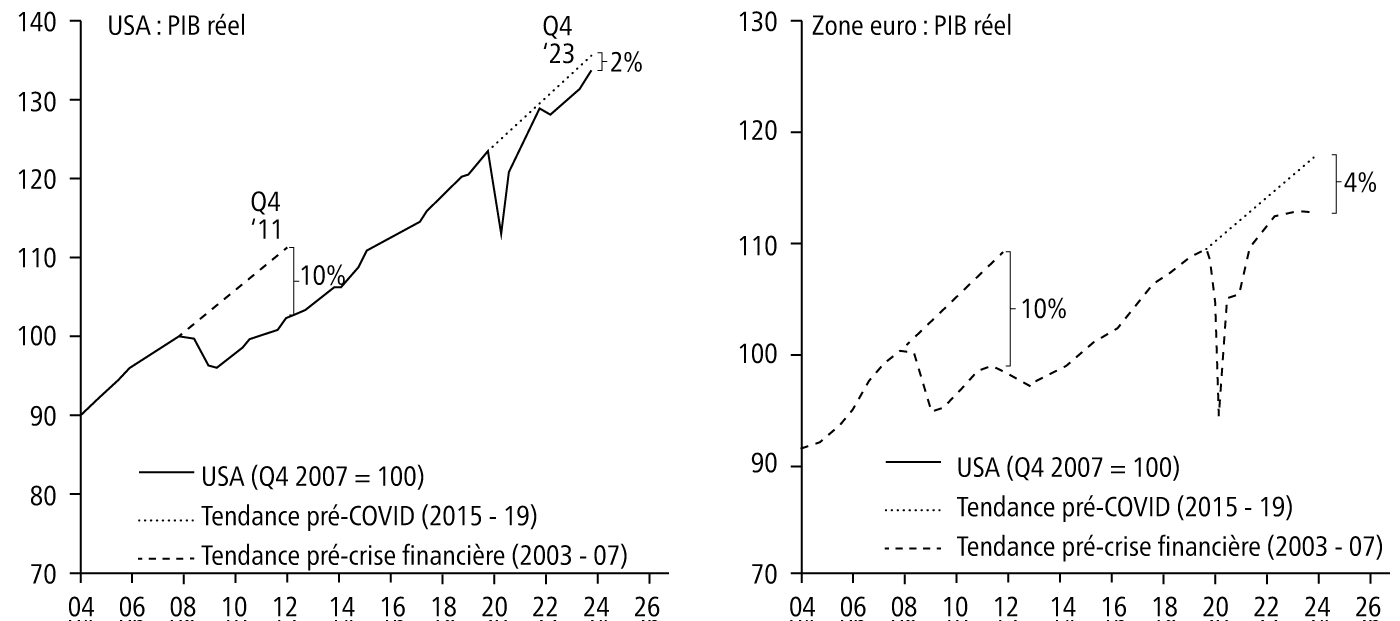

J’ai soutenu que les principales économies capitalistes traversent ce que j’appelle une longue dépression depuis au moins 2008-2009. Je veux dire par là que les taux de croissance du PIB réel ont ralenti tout au long du 21e siècle, parallèlement à un ralentissement de la croissance des investissements et du commerce. Et après chaque récession ou crise (2001, 2008-2009 et 2020), la croissance de la production, de l’investissement et du commerce qui s’ensuit ne revient pas aux niveaux antérieurs mais reprend selon une tendance beaucoup plus lente.

Une dépression aussi longue ne s’est produite auparavant que deux fois dans l’histoire du capitalisme moderne : à la fin du 19e siècle (pour les États-Unis, de 1873 à 1895) et lors de la Grande Dépression des années 1930 (1929 à 1946). Et maintenant : de 2008 environ à nos jours.

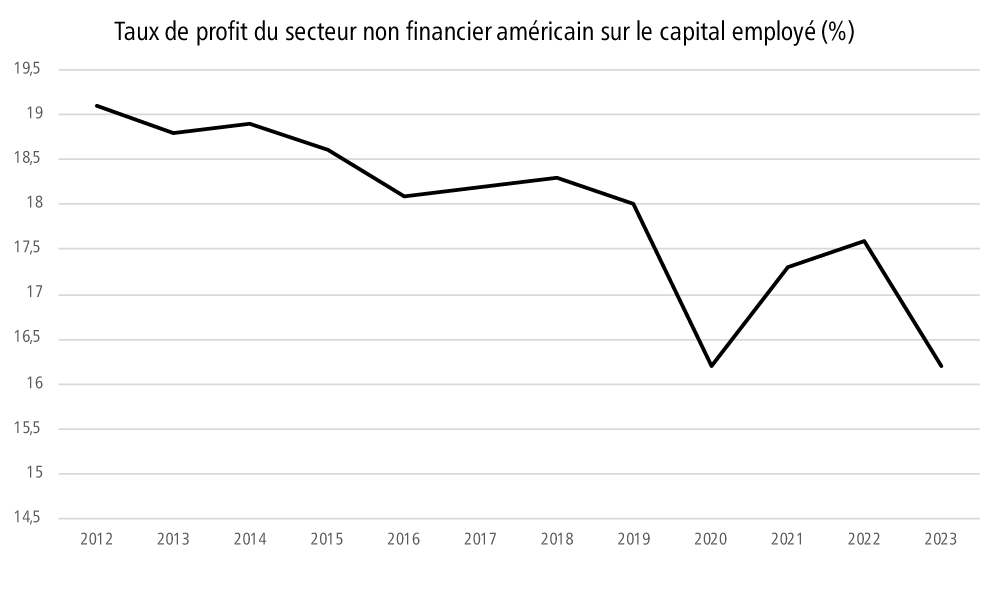

On parle beaucoup du soi-disant « atterrissage en douceur » de l’économie américaine, voire de l’absence d’atterrissage. Contrairement à la plupart des attentes, l’économie américaine a connu une croissance de 2,5 % en termes réels (après inflation) en 2023, soit plus qu’en 2022. Mais comme le montre le graphique ci-dessus, le taux de « reprise » aux États-Unis depuis la fin de l’effondrement au cours de la pandémie en 2020 a été plus lent que le taux de reprise après la grande récession de 2008-09, et le taux de reprise des années 2010 a été aussi plus lent que celui de la décennie des années 2000.

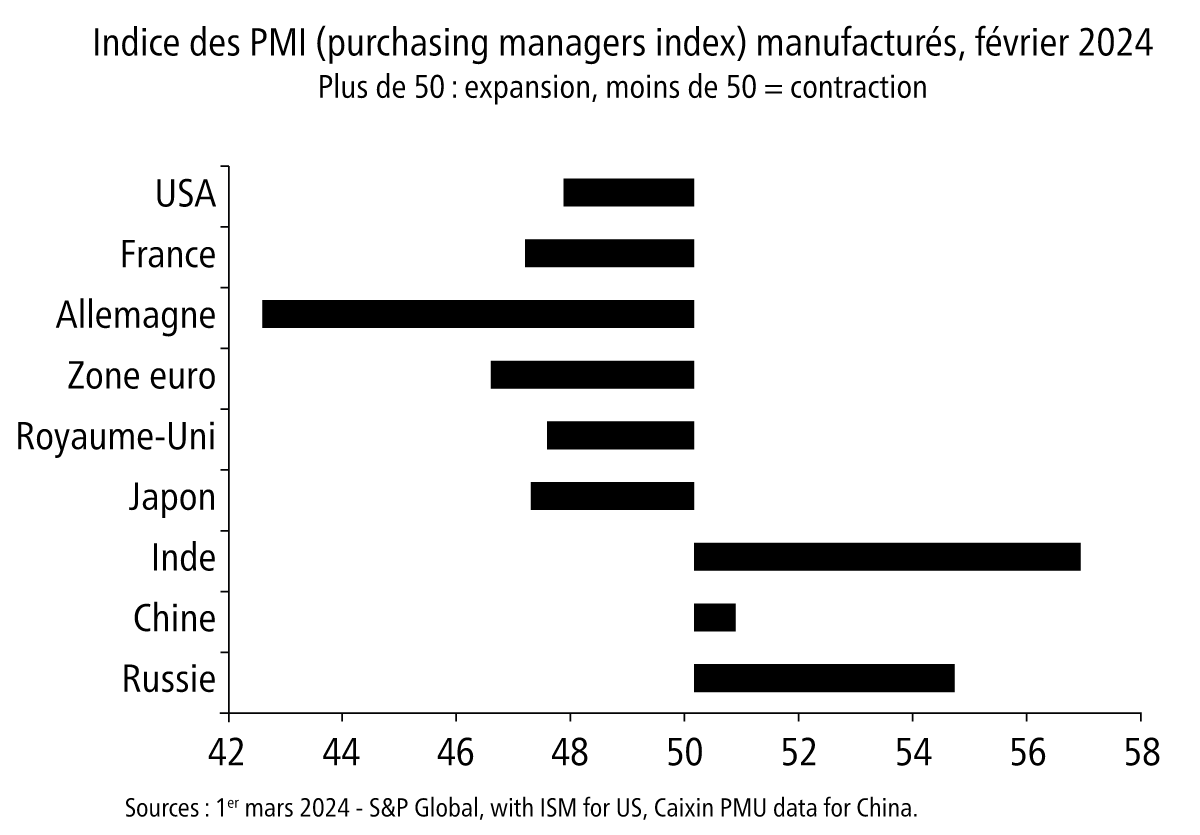

C’est le produit intérieur brut (PIB) réel. Si l’on considère le revenu intérieur brut (RIB), qui devrait théoriquement être le même, la croissance du RIB était inférieure à la moitié de celle du PIB, ce qui suggère que la croissance de la production ne s’est pas reflétée dans la croissance des revenus. La raison principale est que la croissance du PIB ne s’est pas transformée au même rythme en augmentation des ventes et des revenus. Ce sont plutôt des stocks de biens produits qui se sont constitués. L’industrie manufacturière américaine est en fait embourbée dans la plus longue récession depuis plus de deux décennies.

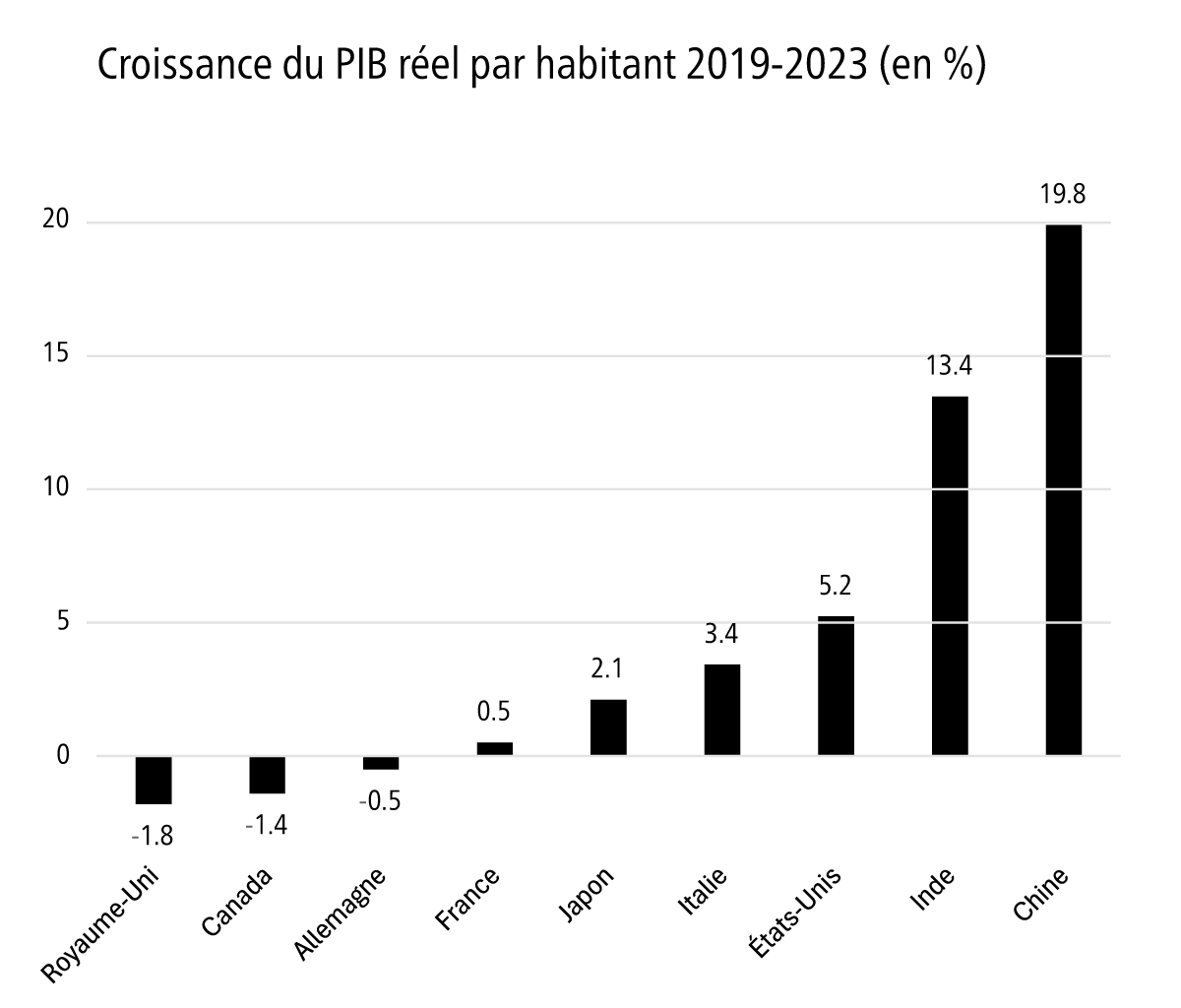

Et les États-Unis étaient la première économie capitaliste la plus performante en 2023. Le reste des économies dites du G7 étaient soit en récession (c’est-à-dire avec un PIB réel en contraction comme au Royaume-Uni et en Allemagne), soit en stagnation (comme en France, en Italie, au Japon et au Canada). La croissance moyenne du PIB réel en 2023 pour les économies capitalistes avancées n’était que de 1,3 % (contre 1,4 % en 2022).

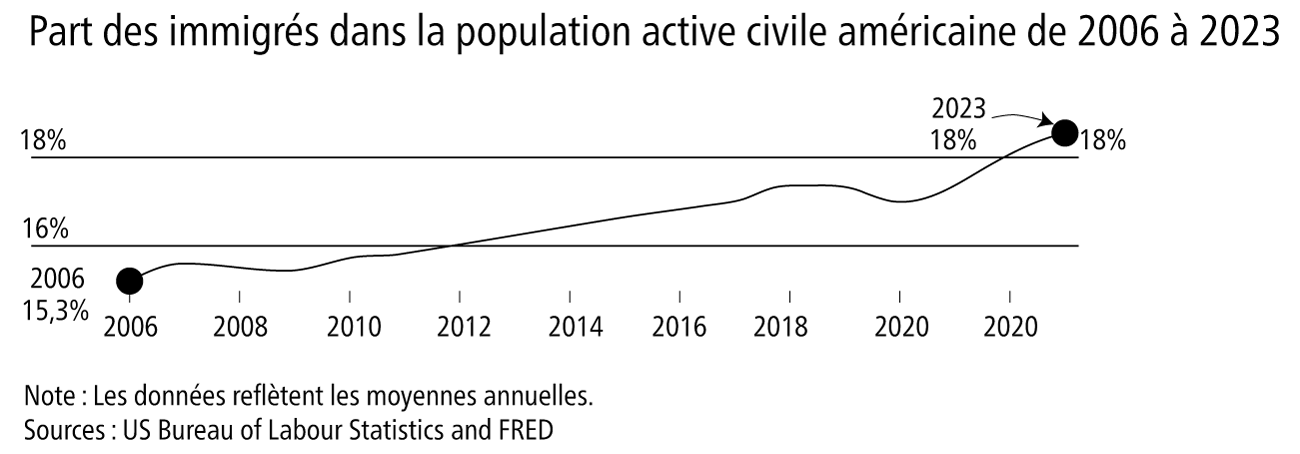

De plus, nous mesurons ici le taux de croissance du PIB réel. Dans le cas de pays comme les États-Unis, le Royaume-Uni, le Canada, l’Australie et d’autres, la croissance du PIB réel a été principalement due à l’augmentation du nombre de travailleurs/ses, en particulier une forte augmentation du nombre d’immigrant·es en âge de travailler dans ces pays.

Si l’on considère la croissance du PIB réel par personne, la « reprise » est bien plus faible. En effet, depuis le début de la pandémie en 2020, l’économie américaine n’a atteint qu’environ 1,1 % de croissance annuelle par tête et les autres économies du G7 se sont contractées ou ont stagné.

Alors que les États-Unis et d’autres économies du G7 affichent des statistiques officielles proches du « plein emploi », le taux de chômage aux États-Unis est désormais en hausse. En 2023, toute l’augmentation nette de l’emploi aux États-Unis concernait le travail à temps partiel. Les emplois à temps partiel ont augmenté de 870 000, tandis que les emplois à temps plein mieux rémunérés n’ont pratiquement pas augmenté.

Si on regarde vers l’avenir, la Banque mondiale s’attend à une croissance du PIB réel mondial de seulement 2,4 % cette année (et cela inclut l’Inde, la Chine, l’Indonésie, etc., qui connaîtront une croissance de 5 % à 6 %). Il s’agirait de la troisième année consécutive où la croissance s’avérerait plus faible que lors des 12 mois précédents.

En effet, la Banque mondiale estime que l’économie mondiale est en passe de connaître sa pire demi-décennie de croissance depuis 30 ans. De même, la croissance du commerce mondial en 2024 ne devrait représenter que la moitié de la moyenne de la décennie précédant la pandémie. Le commerce mondial des biens s’est contracté en 2023, marquant la première baisse annuelle en dehors des récessions mondiales au cours des 20 dernières années. La reprise du commerce mondial entre 2021 et 2024 devrait être la plus faible après une récession mondiale au cours du dernier demi-siècle.

Et toutes ces données sont des moyennes. Si l’on prend en compte les inégalités de revenus et de richesse dans toutes les grandes économies, la situation est bien pire pour ceux de la moitié inférieure des ménages que pour ceux de la moitié supérieure. Les 1 % les plus riches n’ont jamais connu une telle augmentation de leur richesse et de leurs revenus, tandis que la moitié inférieure n’a jamais connu une baisse aussi durable des revenus réels et de la richesse.

Pendant les années de pandémie et de crise du coût de la vie depuis 2020, 26 000 milliards de dollars (63 %) de toutes les nouvelles richesses ont été captés par les 1 % les plus riches, tandis que 16 000 milliards de dollars (37 %) sont allés au reste du monde réuni. Un milliardaire a gagné environ 1,7 million de dollars pour chaque dollar de nouvelle richesse mondiale gagné par une personne appartenant aux 90 % les plus pauvres.

Cela m’amène à votre question sur l’inflation. Il est désormais bien établi par une série de documents de recherche que la flambée inflationniste postpandémique de 2021 à 2023 a été provoquée par des facteurs liés à l’offre, c’est-à-dire la flambée des prix de l’énergie et des produits alimentaires à l’échelle mondiale, l’effondrement des chaînes d’approvisionnement, du commerce et du transport des biens et des matières premières, la pénurie de travailleurs qui ne sont pas retournés à leur emploi après la Covid et la faible reprise de la productivité de la main-d’œuvre qui a eu lieu. Elle n’a pas été causée par une offre de monnaie « excessive » de la part des banques centrales, ni par une « demande excessive » provoquée par les dépenses publiques ou des « augmentations excessives de salaires » créant une « spirale salaires-prix ».

Telles étaient les affirmations des banques centrales et des gouvernements du monde entier. Mais nous savons qu’au cours de cette période il y a eu une hausse moyenne des prix dans toutes les grandes économies allant jusqu’à 20 % (selon les chiffres officiels), dépassant de loin les augmentations de salaires. En fait, il s’agissait plutôt d’une « spirale profit-prix », les bénéfices des entreprises du secteur de l’énergie, de la technologie, de la finance et de l’alimentation ayant grimpé en flèche.

La baisse des taux d’inflation dans les principales économies en 2023 n’est pas due à une hausse des taux d’intérêt par les banques centrales. La principale raison en est la chute des prix de l’énergie et des produits alimentaires et son impact sur d’autres secteurs. Néanmoins, les gouvernements et les banques centrales aiment s’attribuer le mérite de la baisse de l’inflation. Mais une inflation plus faible ne signifie pas une baisse des prix ; cela signifie une augmentation des prix plus lente (déjà, comme je l’ai dit, en hausse de 20 % depuis 2021).

Et maintenant, il y a un risque que les prix de l’énergie et des denrées alimentaires recommencent à augmenter alors que l’impact du conflit russo-ukrainien et l’horrible destruction israélienne de Gaza commencent à affecter les régions productrices d’énergie et de nourriture. Je prédis que les objectifs de la Banque centrale, à savoir une inflation de 2 % par an, ne seront pas atteints dans un avenir prévisible.

L’administration Biden a injecté des tonnes d’argent dans l’économie américaine, notamment en lançant sa version d’une politique industrielle avec des milliards pour l’industrie de haute technologie. Dans quelle mesure ce programme a-t-il réussi et quels problèmes a-t-il rencontrés ?

Certes, l’administration Biden a investi 500 milliards de dollars de fonds publics (sur dix ans) pour tenter de relancer l’économie et d’encourager l’augmentation de l’investissement privé. Mais le principe sous-jacent de cette soi-disant politique industrielle est en réalité de soudoyer les entreprises pour qu’elles investissent au moyen d’abattements fiscaux, de subventions, de prêts et d’aides.

Les décisions en matière d’investissement restent entre les mains des conseils d’administration des entreprises et les bénéfices engrangés leur reviennent, et non au gouvernement. Les programmes d’investissement public ne passent pas par des entreprises publiques ou appartenant à l’État, mais par des subventions au secteur privé. Pour reprendre les mots de l’administration Biden, il s’agit « d’attirer » les investissements privés.

Dans le cas de la loi CHIPS 1, d’énormes quantités de fonds publics vont aux entreprises technologiques, déjà très riches, afin de construire des usines pour une industrie nationale dont les coûts sont beaucoup plus élevés. Les subventions accordées aux entreprises de combustibles fossiles restent bien supérieures à tout soutien financier aux énergies renouvelables. Et une grande partie de ces fonds est utilisée pour fabriquer des armements et enrichir les entreprises d’armement.

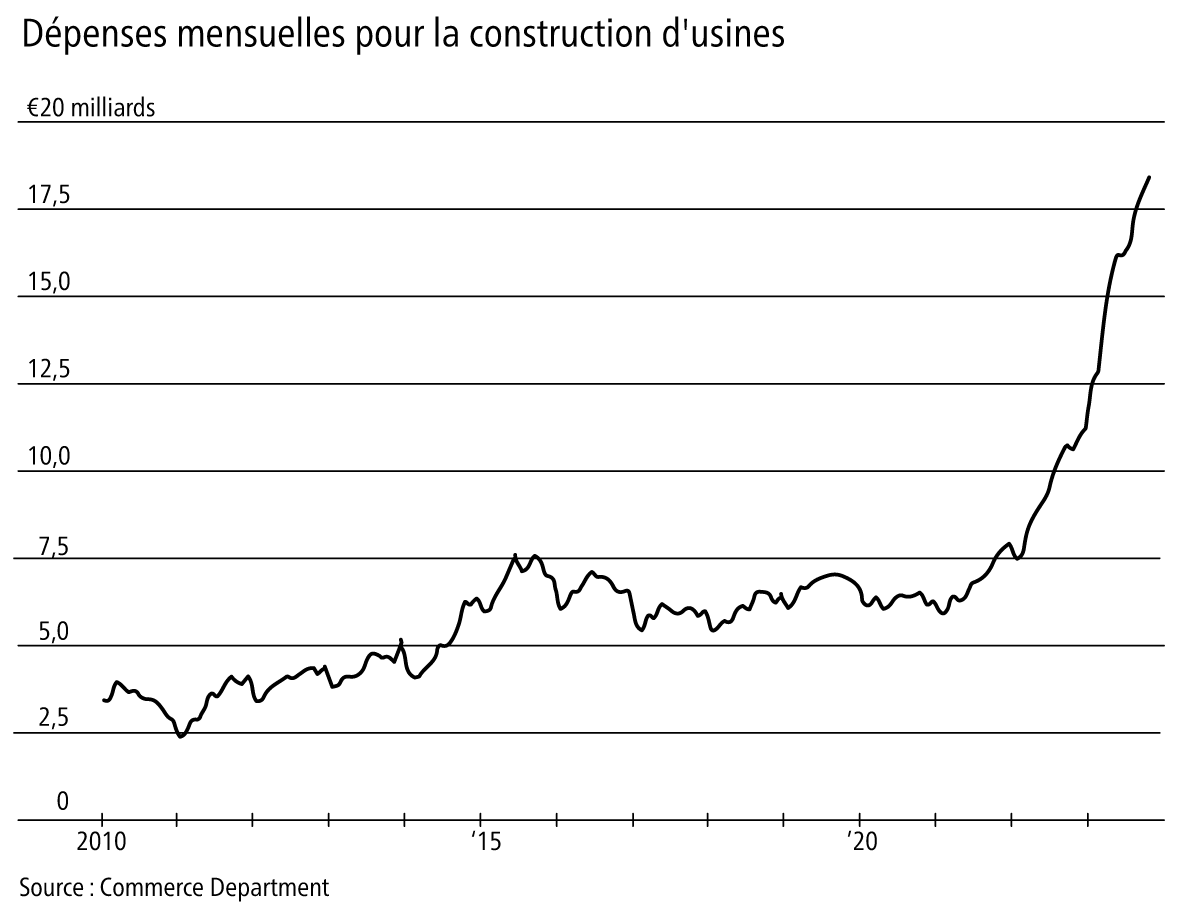

En 2023, la technologie a connu un essor fulgurant grâce à la multiplication des subventions publiques accordées aux entreprises technologiques. La loi sur la réduction de l’inflation a offert des incitations fiscales aux fabricants d’équipements destinés aux énergies renouvelables et aux acheteurs de véhicules électriques. La loi CHIPS and Science Act prévoyait 39 milliards de dollars de subventions pour les fabricants de semi-conducteurs.

Pour autant, cela a-t-il stimulé les investissements américains ? Certes, il y a eu un bond en avant dans la construction d’usines, mais d’autres secteurs ont affiché une faible croissance. Les commandes de biens d’équipement des entreprises, à l’exclusion des avions et des biens militaires, sont en baisse depuis environ deux ans.

En outre, une grande partie des fonds est allée à des secteurs qui ne génèrent pas beaucoup d’emplois, de sorte que la majorité des travailleurs américain·es restent dans des emplois mal payés, souvent précaires, sans perspectives de carrière, sans soins de santé ou retraite.

Les mesures de Biden ne sont financées qu’en partie par une augmentation des impôts des riches – la plupart des précédentes réductions d’impôts introduites par Trump n’ont pas été annulées. Les dépenses d’armement et de défense ont atteint des niveaux records tandis que les dépenses consacrées aux services publics en dehors de la sécurité sociale et de Medicare diminuent en termes réels.

Pire encore, les dépenses consacrées aux intérêts payés à Wall Street et aux investisseurs étrangers pour l’achat de la dette publique américaine sont désormais plus importantes que les dépenses allouées aux services publics. La « Bidenomics » (l’économie de Biden) signifie désormais « attirer des investissements privés » au détriment des services publics, tant au niveau fédéral qu’au niveau des États.

Les économistes libéraux comme Paul Krugman célèbrent la politique économique de Biden et prétendent qu’elle a amélioré les conditions des travailleurs. Confrontés au faible taux d’approbation de la Bidenomics, ils affirment en substance que les idées des travailleurs sont en contradiction avec leurs conditions de vie. Comment répondez-vous à ces affirmations ?

Krugman parle d’une « vibecession »2 en cours – c’est-à-dire que même si l’économie américaine est apparemment sur une bonne lancée, de nombreux Américain·es ne s’en rendraient pas compte. Ils pensent que les choses empirent pour eux. Il ne s’agit pas d’une perception erronée, comme le pense Krugman. C’est une chose de prétendre que l’économie américaine se porte bien en examinant le PIB réel (mais comme je l’ai expliqué plus haut, même cela n’est pas fantastique) ; c’en est une autre de prétendre que la majorité des Américain·es voient leur niveau de vie s’améliorer.

Prenez l’inflation. Le taux d’inflation officiel a baissé assez rapidement, mais cette mesure laisse de côté des dépenses importantes pour la plupart des Américains, en particulier les taux d’emprunt hypothécaire et de crédit qui ont grimpé en flèche et sont restés élevés. Bien sûr, les prix de l’alimentation et de l’énergie ont peut-être quelque peu baissé, ainsi que ceux des produits électriques, mais le coût des services publics, des transports, de la fiscalité et d’autres services n’a pas du tout diminué. Un article de recherche récent d’un autre gourou keynésien, Larry Summers, a soutenu que si ces coûts étaient inclus dans les données officielles sur l’inflation, les taux d’inflation doubleraient et expliqueraient 70 % de la baisse de la confiance des Américains à l’égard de l’économie.

Les marchés financiers, menés par les secteurs de la technologie et des médias, sont peut-être en plein essor, compte tenu de la Bidenomics et de la perspective d’une baisse des taux d’intérêt, mais le niveau de vie de la plupart des ménages américains ne connaît pas d’embellie.

La reprise après la récession déclenchée par la pandémie a été inégale à l’échelle mondiale. Alors que les États-Unis se sont redressés, d’autres grands centres d’accumulation de capital dans les pays du G7 peinent à rétablir la croissance et n’ont, au mieux, atteint que de faibles taux de croissance. La Chine poursuit son expansion mais connaît également des taux de croissance plus faibles. Quelle est la raison du caractère inégal de la reprise mondiale ?

Comme je l’ai brièvement expliqué ci-dessus, la plupart des grandes économies capitalistes avancées se sont très faiblement remises des cicatrices de la crise de la pandémie de Covid. La situation n’est pas meilleure, même dans les « économies en croissance » des autres pays du G20 comme la Corée, la Chine, le Brésil ou l’Afrique du Sud, où la croissance a également ralenti.

C’est encore pire pour les pays pauvres dits du Sud global. Les revenus tirés de leurs exportations de matières premières n’ont pas suffi à renverser la situation, l’inflation reste élevée et, surtout, nombre de ces pays souffrent de « surendettement », c’est-à-dire qu’ils sont de plus en plus incapables de faire face aux coûts croissants de leurs dettes à l’étranger, compte tenu des taux d’intérêt élevés et de la force du dollar américain.

Pour contrôler l’inflation pendant la reprise, les banques centrales ont augmenté les taux d’intérêt. Quel impact cela aura-t-il sur les entreprises dites « zombies » du Nord global ? Quel impact cela a-t-il eu sur les pays endettés ? Comment le FMI et la Banque mondiale ont-ils réagi à la nouvelle crise de la dette ?

La crise de la dette s’est étendue à de nombreux pays du Sud global, de l’Égypte au Pakistan, de l’Argentine à la Colombie, du Sri Lanka au Myanmar. De manière générale, le FMI et Banque mondiale ont appelé à un « allégement de la dette », c’est-à-dire à une réduction du taux d’intérêt sur la dette ou à une prolongation et un refinancement de la dette sur une période plus longue. Ils ont également cherché à négocier une « restructuration » de leur dette avec des investisseurs étrangers, des fonds spéculatifs et des gouvernements. Mais à aucun moment ils n’ont appelé à l’annulation de ces lourdes dettes ni à libérer les pays pauvres du piège de la dette.

Mais il y a également une crise de la dette qui se profile dans les économies capitalistes avancées. Les médias parlent d’importants déficits budgétaires gouvernementaux et de niveaux croissants de dette publique dans les économies du G7, mais ils parlent peu d’un problème plus grave : l’augmentation de la dette du secteur privé (les ménages et les entreprises). Et n’oubliez pas qu’une grande partie de l’endettement actuel du secteur public est due au renflouement des banques lors du krach financier mondial et à l’aide massive apportée aux victimes de la pandémie Covid. Le secteur public (c’est-à-dire la plupart des citoyens) continue de payer pour la gabegie du secteur privé.

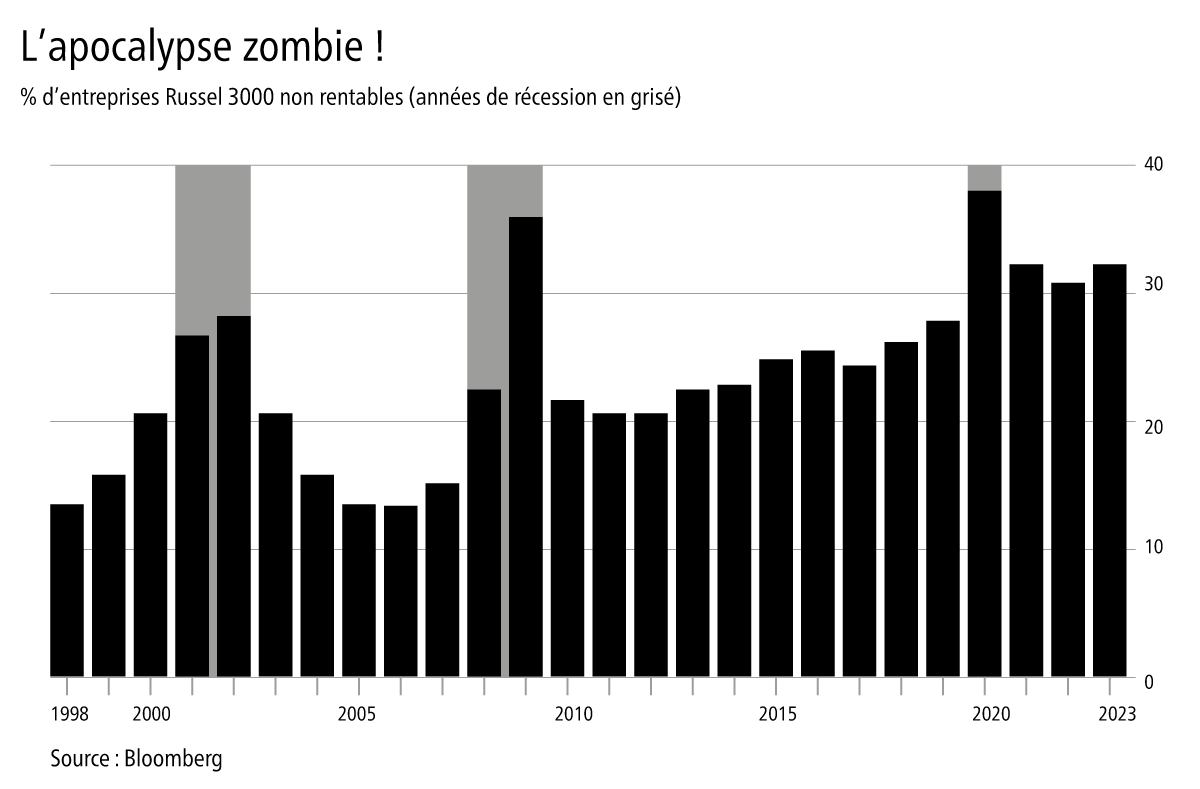

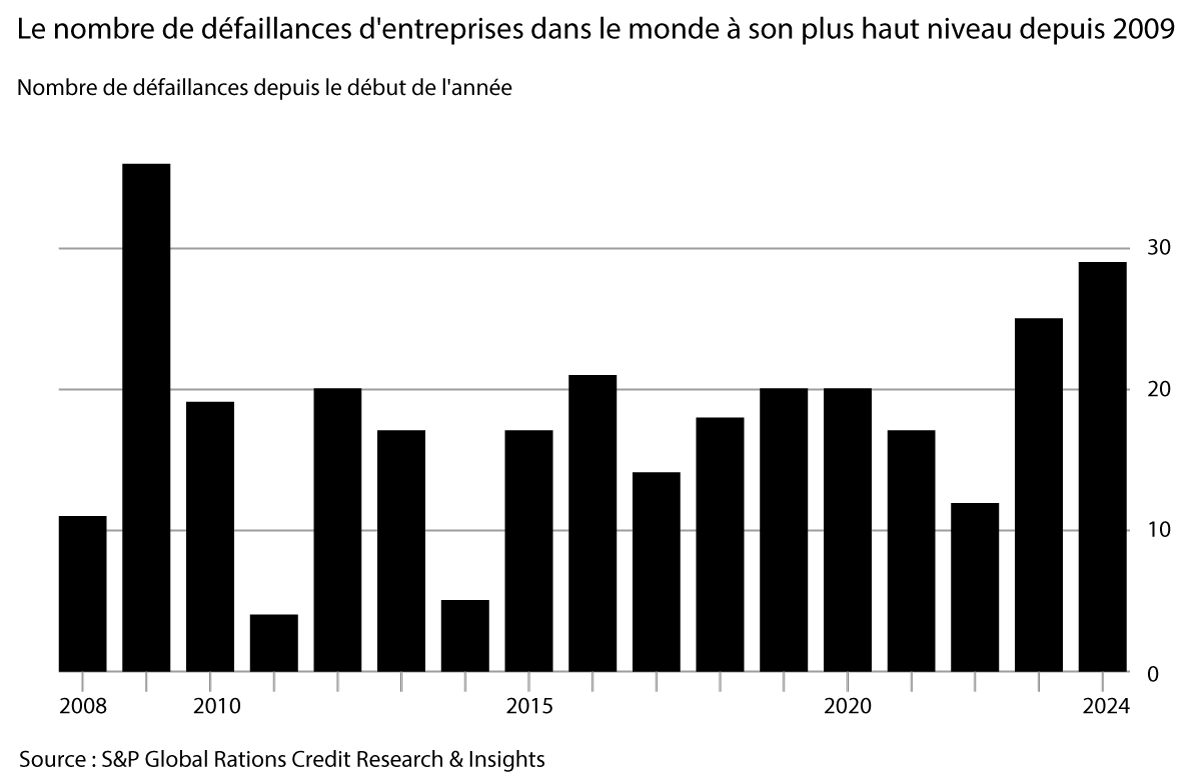

Nous lisons dans les médias que les entreprises étatsuniennes réalisent d’énormes profits et se portent bien. Mais cela n’est vrai que pour une poignée de grandes entreprises des secteurs de l’énergie, de la technologie et de la finance. Un grand nombre d’entreprises en Amérique du Nord et en Europe ont une rentabilité relativement faible sur leurs investissements. Et il y a jusqu’à 20 % d’entreprises qui sont des « zombies », c’est-à-dire des entreprises qui ne réalisent pas suffisamment de bénéfices pour couvrir ne serait-ce que le coût du service de leur dette et qui doivent donc emprunter davantage pour couvrir cela. Et il existe une autre couche d’entreprises appelées « anges déchus » : des entreprises qui se portaient bien mais qui sont maintenant sur le point de devenir des zombies.

Les faillites augmentent dans les grandes économies, mais pas encore au niveau observé lors de la Grande Récession. Cela s’explique par le fait que ces entreprises ont été renflouées par les banques et les crédits gouvernementaux pour tenter de les aider à survivre. De plus, ces entreprises ont conclu des accords d’endettement avec des taux d’intérêt relativement bas avant que les banques centrales n’augmentent leurs taux.

Mais cela signifie que l’économie capitaliste n’a pas été « nettoyée » des faibles et des improductifs. Cela empêche l’ensemble de l’économie de stimuler la productivité et d’augmenter la rentabilité pour les autres.

Comment surmonter la crise persistante du profit au milieu de ce que vous avez appelé la longue dépression de notre époque ?

Les deux précédentes dépressions ont duré par intermittence pendant une vingtaine d’années ou plus. La dépression actuelle dure depuis une quinzaine d’années. Il semble qu’elle pourrait se poursuivre jusqu’à la fin de la décennie. Qu’est-ce qui pourrait y mettre fin ? Eh bien, il faut que le niveau moyen du profit du secteur capitaliste dans les principales économies change radicalement.

Comment cela pourrait-il se produire ? Tout d’abord, il faudrait probablement qu’il y ait une nouvelle crise grave pour éliminer du système les entreprises non rentables. Cela a été évité jusqu’à présent en raison de l’impact que cela aurait sur l’emploi et les revenus de centaines de millions de personnes. Les conséquences politiques d’une telle mesure pour le pouvoir en place sont trop importantes pour être envisagées pour l’instant.

Mais si cela devait se produire dans les cinq à dix prochaines années et que les autorités dirigeantes parviennent à imposer une austérité sévère et une réduction du niveau de vie, alors la rentabilité accrue du capital encouragerait l’investissement dans les nouvelles technologies telles que l’intelligence artificielle (IA), les robots, la biotechnologie – et peut-être que cela ouvrirait la voie à un nouvel essor du capitalisme. C’est ce qui s’est produit à la fin de la dépression du 19e siècle dans les années 1890 et après la Seconde Guerre mondiale : les technologies inventées pendant la dépression ont ensuite été exploitées.

Les optimistes espèrent que l’IA et les LLM3 donneront le coup d’envoi à des « années folles », semblables à celles qu’ont connues les États-Unis après la fin de l’épidémie de grippe espagnole de 1918-1920 et le marasme qui a suivi en 1920 et 1921. Mais certaines caractéristiques sont différentes aujourd’hui. En 1921, les États-Unis étaient une puissance manufacturière en plein essor, dépassant une Europe déchirée par la guerre et une Grande-Bretagne en déclin. Aujourd’hui, l’économie américaine est en déclin relatif, l’industrie manufacturière stagne et les États-Unis sont confrontés à la menace de la montée en puissance de la Chine.

Le problème est qu’il est de plus en plus difficile pour le capital mondial de trouver de nouveaux marchés et davantage de main-d’œuvre à exploiter, face à une classe ouvrière mondiale qui n’a jamais été aussi nombreuse. La grande majorité de la population est désormais composée de travailleurs et la grande majorité est urbanisée. De plus, au 21e siècle, le capital est confronté à d’énormes défis qui n’existaient pas auparavant : le changement climatique et le réchauffement de la planète, d’énormes inégalités, l’augmentation des déplacements de population à l’échelle mondiale, etc.

Pourquoi et comment la longue dépression a-t-elle miné les partis capitalistes dominants dans les États-nations du monde entier ? Comment la nouvelle droite a-t-elle tenté d’en tirer parti ? A-t-elle des solutions ?

La faiblesse de la croissance et des investissements capitalistes et la montée des inégalités ont conduit les dirigeants au pouvoir à exiger l’austérité, la privatisation et la suppression des services publics, la déréglementation des marchés, de l’environnement et de la santé, la libre circulation des capitaux internationaux, l’écrasement des syndicats et ainsi de suite. Et les partis dominants – non seulement ceux du « centre droit », mais souvent plus encore ceux du centre gauche social-démocrate – ont accepté et adopté ces politiques car « il n’y a pas d’alternative » 4.

Mais avec ces mesures imposées depuis des décennies, le capitalisme ne répond pas aux besoins de milliards de personnes. Le résultat politique est l’effondrement croissant du soutien au « courant dominant », en particulier à la gauche libérale et sociale-démocrate. Partout, ces partis ont perdu du terrain, tandis que les partis dits « populistes » d’extrême droite ont gagné du terrain et sont même entrés dans des gouvernements en Europe. Le phénomène américain du Trumpisme apparaît partout en Europe, en Amérique latine et même dans certaines parties de l’Asie.

Que propose la nouvelle droite ? Elle prétend que l’échec du capitalisme est dû aux immigrés, à la « mondialisation », au grand business et au « wokisme » 5. Elle veut des politiques protectionnistes pour le commerce et l’industrie, la sortie des organisations internationales, l’expulsion des immigrés (en particulier ceux de couleur de peau ou de religion différentes), la fin de l’aide sociale pour les pauvres et la privatisation des services publics.

Pour le moment, ces politiques ont un certain attrait. Elles annoncent les premiers germes du néofascisme. Et tant que la gauche socialiste restera en désarroi et incapable de construire un mouvement efficace, ces graines germeront.

Quel impact la longue dépression et le recours de divers États à la politique industrielle et au protectionnisme ont-ils eu sur la mondialisation ? Comment cela déclenche-t-il de nouvelles rivalités et conflits au sein du système étatique ? Quel impact cela aura-t-il sur le capitalisme mondial ?

Durant la dépression de la fin du 19e siècle, la rivalité géopolitique s’est intensifiée entre les anciennes puissances hégémoniques (alors la Grande-Bretagne et la France) et les nouvelles puissances émergentes (États-Unis et Allemagne). Le monde s’est lancé dans une course aux armements, a adopté des mesures protectionnistes, commerciales et autres, et a fini par entrer en guerre. La Grande Dépression des années 1930 a connu un résultat similaire.

Dans la période post-1945, le capitalisme des États-Unis dominait et fixait les règles internationales en matière de commerce, d’investissement et de politique. Mais l’hégémonie américaine a commencé à décliner relativement dans les années 1970, avec la montée en puissance de l’Allemagne et du Japon. L’effondrement de l’Union soviétique à la fin des années 1980 a donné un nouveau souffle à la « mondialisation » étatsunienne du capital, alors que les pays impérialistes délocalisaient leurs industries manufacturières à l’étranger et réduisaient les obstacles à la libre circulation de leurs capitaux.

Cependant, la Grande Récession a changé la donne. La mondialisation a chancelé, l’hégémonie des États-Unis a décliné et un nouveau colosse économique, la Chine, a émergé pour menacer le bloc impérialiste. La Russie elle aussi a progressivement refusé de jouer le jeu avec le capital américano-européen.

Nous sommes entrés dans un monde de plus en plus multipolaire. L’impérialisme étatsunien est toujours dominant, mais il tente désespérément d’étrangler, d’encercler et d’écraser la puissance économique croissante de la Chine. Il s’agit de la grande lutte géopolitique des années 2020, avec un risque réel de conflit militaire, comme à la fin des dépressions précédentes.

Le 6 avril 2024

Michael Roberts, économiste marxiste, est l'auteur de The long depression : Marxism and the Global crisis of capitalism (Haymarket, 2016). Marx 200 : A review of Marx's economics 200 years after his birth (Lulu, 2020). Son blog. Traduit par J.M.

Ashley Smith est responsable de la revue Spectre

- 1CHIPS signifie « créer des incitations utiles à la production des semi-conducteurs ».

- 2Une vibecession (néologisme forgé par l’analyste Kyla Scanlon) ne serait pas – selon le chroniqueur du New York Times Paul Krugman – une véritable récession mais plutôt une déprime générale à propos de l’économie.

- 3Les LLM (de l’anglais large language model – grand modèle de langage) sont des modèles d’intelligence artificielle pour générer des textes complets et d’autres tâches de traitement du langage naturel.

- 4Slogan attribué à Margaret Thatcher signifiant que le marché, le capitalisme et la mondialisation sont des phénomènes nécessaires et bénéfiques et que tout régime qui prend une autre voie court à l’échec.

- 5Anglicisme péjoratif pour caractériser le courant de pensée qui dénonce, les injustices et discriminations subies par les minorités.