Le livre, The State of Capitalism, est un ouvrage ambitieux. Écrit par le collectif NAMe sous la direction du professeur Costas Lapavitsas de l'université SOAS de Londres, il cherche à analyser tous les aspects du capitalisme au 21e siècle dans une perspective marxiste. Il a été largement salué par Yanis Varoufakis et Grace Blakeley, grandes stars de l’économie de gauche.

Selon les auteurs, le livre « est le résultat d’une écriture collective qui combine différents types de connaissances et d’expériences, tout en trouvant une voix commune. Depuis plusieurs années, le Réseau européen de recherche sur les politiques sociales et économiques (EReNSEP) se maintient grâce aux efforts volontaires de ses membres… le résultat d’une écriture collective qui combine différents types de connaissances et d’expériences, tout en trouvant une voix commune. »

Dans cette critique, je ne peux pas couvrir tous les aspects de l’analyse du capitalisme moderne contenues dans le livre. Je me concentrerai donc sur les points sur lesquels je suis d’accord ou en désaccord avec ce que j’appellerai « le Collectif », ainsi que son analyse et ses conclusions.

Le livre commence par un aperçu du capitalisme de ce siècle. Le Collectif soutient que le capitalisme est beaucoup plus faible qu’au 19e siècle. Et les racines de cette faiblesse résident dans une accumulation plus lente du capital, en particulier depuis « l’interrègne » de la Grande récession de 2007-2009. « Les principales économies du monde entier sont marquées par une production faible et une finance prédatrice. La financiarisation est bien ancrée et la finance reste la principale bénéficiaire des politiques gouvernementales ainsi que la source de richesses fabuleuses pour une frange oligarchique de la société. Sur les sites historiques du capitalisme avancé, la croissance est faible, l’emploi est précaire et la pauvreté est endémique, tandis que les écarts de revenus continuent de se creuser, créant de vastes fractures sociales. Le capitalisme financiarisé néolibéral, dominant depuis plus de quatre décennies, montre des signes d’épuisement. »

D’emblée, on voit que le Collectif désigne la principale (nouvelle) caractéristique du capitalisme moderne : la financiarisation. C’est un thème dominant tout au long du livre. Pour le Collectif, la cause principale de la faiblesse croissante du développement capitaliste au cours de ce siècle réside dans la financiarisation : « À l’origine de cela se trouve la faiblesse de l’accumulation capitaliste dans les pays du centre, exacerbée par l’avancée de la financiarisation depuis plusieurs décennies ; c'est écrit depuis la Grande crise de 2007-2009. »

Comme le savent les lecteurs réguliers de ce blog, je trouve le terme « financiarisation » trop généraliste et/ou problématique. Voir en particulier l'excellent article de Stavros Mavroudeas. Comme l’admet le Collectif : « La vaste littérature sur la financiarisation dans les sciences sociales n’a pas produit de signification consensuelle pour le terme. »Les auteurs le définissent comme « une transformation historique du capitalisme mature reflétant, premièrement la croissance extraordinaire du secteur financier par rapport au reste de l’économie et, deuxièmement la propagation des pratiques et des préoccupations financières au sein des entreprises non financières et d’autres agents fondamentaux de l’accumulation capitaliste. »

Si par là le Collectif entend que le secteur financier dans les économies capitalistes a grandi en taille et en influence sur les secteurs productifs et, par conséquent, qu'il y a eu une augmentation de la part des profits totaux allant aux activités financières par opposition aux activités productives, alors c'est sans aucun doute vrai. Mais je pense que le Collectif veut dire bien plus que cela. Maintenant, dans le capitalisme moderne : « L’accumulation de richesse a profité de la prolifération des expropriations financières, un trait caractéristique du capitalisme financiarisé prédateur. » Et en particulier, le choc gigantesque de la Grande Récession de 2008-2009 « est né de la financiarisation agressive des pays du centre au cours des deux décennies précédentes ». Ainsi, la crise du capitalisme au 19e siècle est principalement due à « l’effondrement du capitalisme financiarisé qui a commencé à la fin des années 2000 ». Ce n’est pas dû principalement à une détérioration de l’accumulation du capital productif.

En effet, le Collectif rejette la loi de Marx de la baisse du taux de profit comme élément pertinent dans les crises du capitalisme moderne. Leur rejet est entouré d’une analyse contradictoire et confuse de la loi et de son impact sur l’accumulation du capital. Premièrement, nous avons un point de vue éclectique : « La performance anémique de l’accumulation dans les années 2010 était en partie due à la suppression de la demande globale alors que les États du centre mettaient en œuvre des politiques d’austérité, mais encore plus significative (c’est moi qui souligne) était la faiblesse sous-jacente du côté de la production. » C'est donc les deux.

Selon cette vision éclectique, en considérant l’offre et la demande globales, pour l’économie politique marxiste, « les deux côtés ne peuvent être strictement séparés ». Mais le processus d’accumulation capitaliste est présenté comme un processus dans lequel la production a lieu « en formulant des anticipations de demande et de production basées sur des coûts qui découlent en grande partie des salaires réels et de la technologie. Les plans d’entreprise contribuent à déterminer la demande globale sous forme d’investissement et de consommation, mais si la demande prévue ne se matérialise pas, la production est réduite. De plus, la volonté d’innover et d’adopter de nouvelles technologies est affectée négativement lorsque la demande est faible sur une longue période. » Dans cette analyse, il n’est pas fait mention de la possibilité qu’une baisse de l’offre, des investissements ou des profits, pourrait entraîner une baisse de la demande globale. Et pourtant, le Collectif poursuit en affirmant que « les économies capitalistes reposent avant tout sur la production, où sont générées la valeur et la plus-value. Le côté production est en fin de compte le facteur déterminant de la performance globale de l’accumulation capitaliste » (c’est encore moi qui souligne). Déroutant.

Le Collectif aborde ensuite la loi de Marx sur la tendance à la baisse du taux de profit et sa pertinence dans les crises d’accumulation et de production du capitalisme moderne. D’une part, ils affirment que « la variable qui résume le mieux la condition sous-jacente de l’offre globale est le taux de profit moyen, en particulier celui des entreprises non financières. Le point de départ de l’analyse de la faiblesse de l’accumulation dans les années 2010 est le comportement de la rentabilité avant et après la Grande Crise de 2007-2009. »

Mais ensuite le Collectif nous dit que la loi de Marx analysant le taux de profit est en réalité « ambiguë ». En effet, « l’augmentation du taux d’exploitation augmenterait le taux de profit, et l’impact pourrait être encore plus important si la composition organique diminuait. Si, à l’inverse, la composition organique augmentait, cela entraînerait une poussée à la baisse du taux de profit qui pourrait potentiellement dépasser l’augmentation du taux d’exploitation croissant, faisant ainsi baisser le taux de profit. Mais là encore, dans des hypothèses raisonnables quant à l’ampleur de la situation, une hausse de la productivité entraînerait probablement une hausse du taux de profit moyen. » Le Collectif accepte donc le motif théorique habituel de rejet de la loi de Marx, à savoir qu’elle est « indéterminée ».

Encore une fois, ceux d’entre vous qui lisent régulièrement ce blog savent que cela n’a aucun sens. En termes simples, Marx soutient qu'au fil du temps, l'accumulation capitaliste prend la forme d'une composition organique croissante du capital (c'est-à-dire un investissement croissant dans les moyens de production par rapport à l'investissement dans la main-d'œuvre). Si tel est le cas, le taux de profit moyen aura tendance à baisser. Oui, il existe des facteurs qui s’y opposent, comme un taux croissant d’exploitation des travailleurs ou, éventuellement, une baisse des coûts des moyens de production, et dans le contexte national, une meilleure rentabilité du commerce et des investissements à l'étranger ou de la spéculation du secteur financier (ce que Marx appelait le capital fictif). Mais ces facteurs contraires ne suffisent pas à terme à inverser la pression à la baisse du taux de profit. Tout cela est bien expliqué par Marx dans le Volume 3 du Capital, chapitres 13 à 15 et développé depuis par de nombreux auteurs marxistes.

En effet, si l’on admet que la loi est « ambiguë » ou « indéterminée », alors la loi de Marx est inutile comme outil d’analyse de l’accumulation capitaliste et des crises de production. C’est pourquoi, en substance, le Collectif recourt à des théories alternatives. Premièrement, ils soutiennent que le taux de profit ne baisse qu’en raison de la hausse des salaires (c’est la vision néo-ricardienne classique), et deuxièmement, il ne diminue que lorsque la croissance de la productivité du travail ralentit ou diminue.

Et là, nous avons encore une position confuse du Collectif. Ils soutiennent que « la productivité du travail est le moteur du capitalisme, le moyen par lequel les profits augmentent et les entreprises gagnent la bataille de la concurrence à moyen et long terme ». Vraiment ? Le moteur du capitalisme n’est-il pas le profit, et non la productivité ? L’analyse du Collectif a inversé Marx. La théorie de Marx sur l’accumulation et les crises estime que la rentabilité du capital détermine en fin de compte le taux d’accumulation des moyens de production et de l’emploi, et que le taux d’accumulation (ou d’investissement) détermine ensuite la productivité du travail. La contradiction clé pour Marx est que la recherche d’une rentabilité plus élevée par la mécanisation peut conduire à une productivité plus élevée, mais elle conduit également à une baisse de la rentabilité. Le processus d’accumulation échoue alors. Pour le Collectif c’est l’inverse : « la trajectoire du taux de profit moyen, qui reflète (c’est encore moi qui souligne) la force sous-jacente de l’accumulation » et « pourrait être utilement analysée à travers l’évolution des salaires réels et de la productivité du travail. » Le profit et la rentabilité dépendent donc de la productivité du travail, et non l’inverse comme chez Marx.

Cela amène le Collectif à affirmer que si la croissance de l’accumulation du capital (investissement dans les moyens de production) a ralenti au cours des quatre dernières décennies, cela n’est pas dû à une baisse de la profitabilité, à la Marx. En effet, ils affirment qu’il y a eu une « tendance plutôt stable » de la rentabilité « – peut-être en légère hausse – tout en suivant une trajectoire cyclique, globalement conforme aux fluctuations globales de l’économie ». La loi de Marx serait donc à la fois erronée sur le plan théorique et réfutée empiriquement.

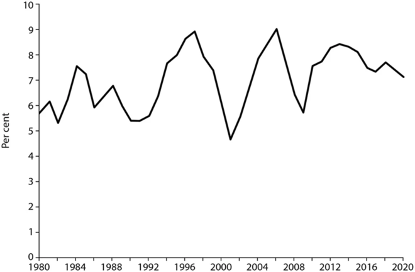

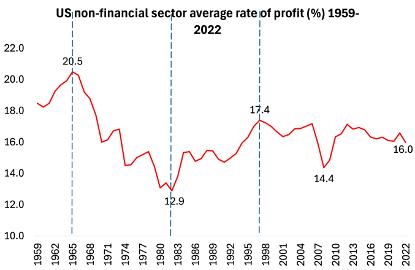

Je pourrais passer du temps à affirmer que c’est faux. Mais considérons le graphique du livre du Collectif ci-dessus sur la rentabilité du secteur non financier américain. Cela commence en 1980, laissant ainsi de côté l’énorme baisse de rentabilité du milieu des années 1960 au début des années 1980. On ne sait pas exactement quelle méthode et quelles sources ont été utilisées, mais le graphique montre néanmoins un pic de rentabilité en 2006 avant la Grande Récession et une tendance à la baisse depuis. Mais si l’on remonte plus loin dans le temps, en utilisant la propre mesure de la rentabilité non financière de la Réserve fédérale américaine, les résultats sont plus clairs.

Pour en savoir plus sur les mesures utiles sur la rentabilité, voir https://fredaccount.stlouisfed.org/public/dashboard/53250 et aussi les travaux de Basu-Wasner sur le taux de profit. https://dbasu.shinyapps.io/Profitability/

Après avoir rejeté (inversé) la loi de Marx sur la rentabilité, le Collectif reprend son argument selon lequel c’est la faible productivité et non la faible rentabilité qui est la clé de la faiblesse du capitalisme au 21e siècle. « Au cours des décennies de financiarisation, une croissance fragile de la productivité a atténué le “mécanisme interne” dans les pays du centre. » S'éloignant de la rentabilité, le Collectif se concentre sur la demande globale comme étant le problème. « La demande globale dans les pays centraux a été constamment faible tout au long des années 2010, le secteur privé enregistrant de mauvais résultats en matière d’investissement et de consommation alors que plusieurs gouvernements poursuivaient des politiques d’austérité budgétaire. » C’est du keynésianisme classique.

La demande globale est composée à la fois de demande d’investissement et de consommation. Le Collectif soutient que la faiblesse perçue de la demande globale se reflète dans la baisse des investissements en pourcentage du produit intérieur brut (PIB).

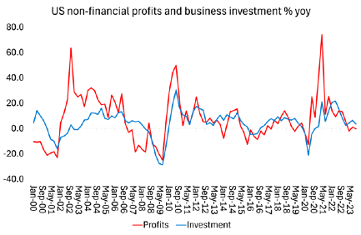

Mais cette baisse des investissements par rapport au PIB et, d'ailleurs, le ralentissement de la croissance des investissements au cours des quatre dernières décennies, est-elle due à une demande insuffisante et/ou à un ralentissement de la croissance de la productivité, ou est-ce dû à une rentabilité affaiblie, en particulier depuis la fin des années 1990 et notamment dans les secteurs productifs ? – comme le montre le graphique de la Fed ci-dessus. De nombreux chercheurs marxistes affirment que c’est la rentabilité qui est la clé. Notez dans le graphique ci-dessous à quel point la corrélation est étroite entre les mouvements du taux de profit et ceux des investissements des entreprises.

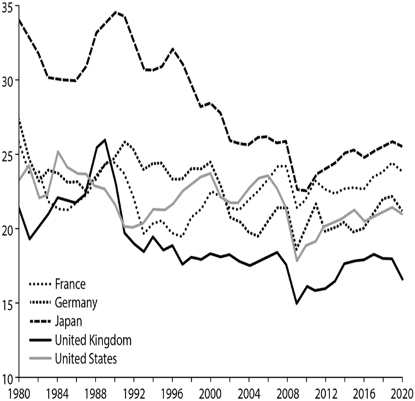

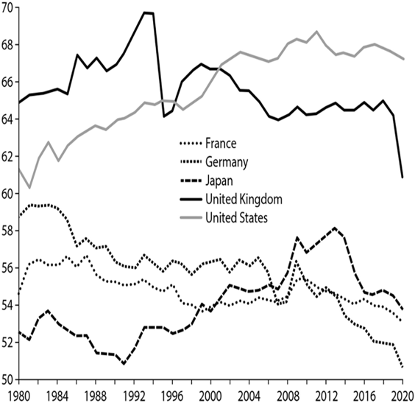

Le Collectif poursuit en affirmant que « le déficit de la demande globale privée était également visible dans la consommation en proportion du PIB ». Mais regardons le tableau qu’ils fournissent à ce sujet.

Dans le graphique, on n’observe pas de baisse significative de la demande des consommateurs par rapport aux années 1980, contrairement à l’investissement. La consommation américaine par rapport au PIB augmente partout, et tous les autres pays (sauf l'Allemagne) ont un ratio stable jusqu'à la Grande Récession. Et j’ai montré que dans chaque crise du capitalisme depuis 1945, c’est l’investissement qui s’effondre en premier, et non la consommation, qui reste généralement stable. Ainsi, la « demande insuffisante », dans le cycle économique capitaliste, vient de l’investissement et non de la consommation, et l'investissement est motivé par la rentabilité (antérieure et attendue).

Pour le Collectif, la faiblesse récente du capitalisme s’explique principalement par « le relatif recul de la financiarisation dans les années 2010 ». Mais là encore, le graphique de la dette du secteur non financier (SNF) par rapport au PIB présenté comme preuve ne confirme pas cette caractéristique.

Sur la période 2002-2020, la dette du SNF américain par rapport au PIB augmente. Le ratio de l’Allemagne et du Japon en 2020 est le même qu’en 2002. La France grimpe en flèche. Seul le Royaume-Uni affiche une baisse significative. Le Collectif affirme que « la spéculation financière impliquant la classe ouvrière des États-Unis – souvent ses couches métropolitaines les plus pauvres – et s’appuyant sur la finance fantôme, a été le principal coupable de l’énorme bulle qui a conduit à l’effondrement de 2007-2009 et à la crise mondiale qui a suivi. On ne saurait trop insister sur le caractère unique de cette évolution dans l’histoire du capitalisme.» Bien sûr, c'est peut-être juste un stress excessif.

À mon avis, l’affirmation du Collectif selon laquelle la faiblesse actuelle de l’accumulation capitaliste et de la croissance économique, et les récentes crises majeures, sont le résultat d’une faible croissance de la productivité, d’une demande globale insuffisante et de l’effondrement de la financiarisation, est au mieux superficielle, confuse et tout simplement fausse (du moins en termes marxistes).

Le Collectif consacre beaucoup de place et de chapitres à l'étude de l’essor du secteur financier, de la 'finance fantôme', de la monnaie fiduciaire soutenue par l’État (Quantitative easing) et du soutien aux 'entreprises zombies' surendettées avec encore plus de dettes. C'est un témoignage précieux. Mais la question pour moi demeure : pourquoi ces composantes de la 'financiarisation' se sont-elles autant développées au cours des quatre dernières décennies ? Pour moi, la réponse réside dans la faiblesse croissante de l’investissement productif, entraînée par le déclin à long terme de la rentabilité. Cela a contraint les autorités monétaires et l’État à intervenir pour tenter de soutenir l’accumulation capitaliste et d’atténuer l’impact de la crise de la production en 'imprimant' de la monnaie et en augmentant le crédit/la dette.

Sur cette question, le Collectif critique fortement la Théorie Monétaire Moderne (TMM), à juste titre selon moi, pour avoir soutenu que l’expansion de la monnaie et du crédit par l’État ne serait pas préjudiciable à l’économie capitaliste. « Premièrement, la TMM sous-estime le risque de spéculation sur les actifs financiers inhérent à une politique monétaire expansionniste. » Et « plus important encore, la TMM ignore largement l’importance des interventions transformatrices des gouvernements du côté de l’offre globale et se concentre principalement sur la demande globale (!). Les propositions de la TMM visent à modifier la répartition des revenus sans modifier fondamentalement la structure de la production. » En effet. Et pourtant, la conséquence de l’analyse du Collectif selon laquelle les crises du capitalisme moderne sont principalement le résultat de la faiblesse de la demande globale suggère également que les dépenses budgétaires et la planche à billets pour stimuler la demande globale pourraient éviter ou résoudre les crises dans le capitalisme.

L’analyse du Collectif conduit aussi à une explication confuse de la poussée inflationniste post-pandémique. Le Collectif commence par dire que « le retour de l’inflation est clairement dû au soutien de la demande globale apporté par les États du centre en 2020-2021 ». Mais il ajoute ensuite : « À un niveau plus profond, cependant, cela reflète la faiblesse sous-jacente du côté de l’offre et le malaise profondément enraciné de l’accumulation évoqué dans les chapitres précédents. » Dilemme ? Le Collectif finit par faire un choix. « La hausse de l’inflation indique que les mauvaises performances de l’accumulation capitaliste dans les pays du centre après la grande crise de 2007-2009 ne sont pas simplement dues à une austérité persistante qui comprimait la demande globale. Le problème est lié à la faiblesse sous-jacente de l’offre globale – elle était structurelle et profonde ». En effet, mais comment cela s’accorde-t-il avec l’argument précédent selon lequel c’était le manque de demande globale qui était la cause sous-jacente des crises capitalistes et non un problème du côté de l’offre ?

Le Collectif conclut (à juste titre) que « le véritable problème, cependant, est l’incapacité de l’offre globale à répondre de manière proportionnelle, et à cet égard, la théorie quantitative de la monnaie a peu à offrir. » Mais ensuite le Collectif revient en arrière : « L’inflation dans les années 2020 a été stimulée par la poussée de la demande globale, d’autant plus que les politiques expansionnistes des États du centre ont été exacerbées par la levée des restrictions liées au Covid-19 en 2021, qui a facilité la reprise des dépenses privées. » Mais ne nous emballons pas, en fait, ce n'est pas vraiment le cas. Au lieu de cela, « la hausse de l’inflation reflétait principalement l’incapacité de l’offre globale à répondre de manière adéquate à la reprise de la demande. Cela était dû en partie à la perturbation des réseaux de production à travers le monde. » Et devinez quoi? « Cela est également dû au malaise profond – et connexe – du côté de la production dans les pays du centre, qui se manifeste par une faible rentabilité, une faible croissance de la productivité et la prévalence d’entreprises zombies, comme cela a été discuté. » En effet. Mais juste au cas où les lecteurs ne se souviendraient pas du facteur ultime, « l’incapacité de l’offre à répondre est due au malaise sous-jacent du capitalisme financiarisé ». Nous parvenons ainsi à boucler la boucle, sans aucune indication de par où commencer.

La question de l’impérialisme et de sa nature au XXIe siècle est essentielle à comprendre. Le Collectif s'attaque à cette tâche avec vigueur. « La caractéristique distinctive de la théorie marxiste classique de l’impérialisme est qu’elle relie la forme et le contenu de l’impérialisme aux intérêts économiques sous-jacents du capital. » En analysant l’impérialisme, le Collectif révise sa vision antérieure de la financiarisation. « Le comportement des entreprises non financières monopolistiques est un pilier de la financiarisation contemporaine, mais doit être abordé avec prudence. Il est trompeur, par exemple, de penser que les monopoles géants, en recherchant le profit, choisissent constamment entre la sphère de la production et la sphère de la finance. Il n’existe aucune preuve systématique que les bénéfices des entreprises non financières soient fortement orientés vers les activités financières, même si les compétences et les activités financières se sont développées au sein des entreprises industrielles et commerciales. » Exactement. D’autres données montrent que les multinationales non financières ne tirent pas l’essentiel de leurs bénéfices des activités financières mais de l’investissement productif traditionnel et de l’exploitation de leur main-d’œuvre, chez elles et à l’étranger.

À mon avis, le Collectif a raison de rejeter la vieille notion d’une 'aristocratie ouvrière' dans les pays du centre, car elle « est peu convaincante dans un monde de néolibéralisme endémique, avec des emplois précaires et d’énormes inégalités au sein des pays du centre ». Mais, à son tour, le Collectif rejette les théories structuralistes ou de 'dépendance' pour expliquer comment se réalise l’exploitation des populations des économies périphériques par les multinationales des pays impérialistes. J’ai mes propres critiques à l’égard de ces théories de l’exploitation impérialiste.

Mais le Collectif va plus loin. La théorie de Marx des échanges inégaux appliquée au commerce international est rejetée comme explication de l’exploitation des économies pauvres par les économies riches. « Il est profondément problématique de tenter d’analyser le commerce et les investissements étrangers en déployant le schéma de Marx de péréquation des taux de profit nationaux. » Apparemment, « les théoriciens de la dépendance se sont efforcés à fournir une explication théoriquement et empiriquement cohérente des mécanismes économiques par lesquels les ressources sont drainées de la périphérie. Les récits les plus populaires sont peut-être ceux de 'l’échange inégal' et de la 'surexploitation de la force de travail', mais ni l’un ni l’autre n’est théoriquement convaincante. » Ce rejet n’est pas expliqué et pourtant de nombreux travaux récents montrent la pertinence de la théorie de Marx.

Le Collectif estime que ces vieilles théories marxistes classiques sont dépassées. Il y a eu « des changements significatifs dans le développement du capitalisme depuis l’époque où Marx a produit son travail théorique. En particulier, les liens entre les circuits des entreprises industrielles et financières ont été minutieusement analysés par les marxistes classiques, pour qui le capital bancaire était même capable de dominer le capital industriel, créant ainsi la nouvelle forme de 'capital financier' ». Encore la financiarisation.

« Au cours de cette période, qui a également vu l’expansion de la financiarisation à l’échelle globale, l’économie mondiale était envahie de réseaux de production mondiaux ou, comme on les appelle largement dans la littérature, de 'chaînes de valeur mondiales' ou 'réseaux de production mondiaux' ». Oui, les chaînes de valeur mondiales au sein des entreprises ont constitué un moyen important de transfert de valeur ou de profit des pays pauvres vers les pays riches. Mais il n’en reste pas moins que la majeure partie (les deux tiers selon la CNUCED) des transferts de profits s’effectue par le biais du commerce international et du rapatriement des bénéfices issus des IDE et des investissements de portefeuille, et non par le biais des chaînes de valeur au sein des multinationales.

L’analyse du Collectif sur la montée de la Chine est nettement rafraîchissante par rapport aux opinions des milieux économiques dominants et à la majorité des opinions marxistes qui soutiennent que la Chine n’est qu’une autre puissance capitaliste montante sans caractéristiques distinctives. J’ai critiqué ad nauseam ces arguments sur la Chine dans des articles sur ce blog, je ne reviendrai donc pas sur ces points ici. Mais le Collectif présente un angle intéressant sur la nature de la Chine : « le mode comme l’étendue de l’intervention de l’État en Chine sont profondément différents de ceux adoptés par les États-Unis. L’État nord-américain soutient le capitalisme financiarisé en s’appuyant principalement sur la monnaie fiduciaire, tout en mobilisant aussi ses liens étroits avec les entreprises privées. L’État chinois a assurément catalysé l’essor fulgurant de la Chine au cours des quatre dernières décennies, mais ses interventions sont basées sur la propriété et le contrôle directs des ressources productives et des finances. La différence est d’une grande importance pour la compétition hégémonique émergente. »

En effet, comme je l’ai soutenu, la réussite économique de la Chine n’est pas le produit d’une accumulation capitaliste pour le profit via les marchés, mais d’investissements dirigés par l’État pour la croissance et les besoins sociaux. Les capitalistes ne dirigent pas le processus de développement en Chine : « Il n’existe pas en Chine de classe capitaliste privée indépendante capable de contester directement le contrôle de l’État sur le cœur de l’économie chinoise. » Le Collectif identifie où en est actuellement la Chine. « Pour le moment, le bloc dirigeant chinois semble avoir décidé de maintenir le contrôle public sur les forces productives stratégiques, organisé par le Parti communiste. Cependant, la pression en faveur d’une propriété et d’un contrôle privés est loin d’avoir disparu. … Si la privatisation prévalait d’une manière ou d’une autre dans les rangs du bloc dirigeant et qu’une classe bourgeoise axée sur le profit émergeait à sa tête, on voit mal comment le défi chinois à l’hégémonie américaine pourrait perdurer.»

Le Collectif considère la rentabilité du capital en Chine comme un indicateur clé – ce qui est surprenant compte tenu de son rejet de la rentabilité comme étant pertinente pour les grandes économies capitalistes. « Un facteur important est le changement de perspective des entreprises non financières, y compris des principales entreprises publiques, depuis la Grande Crise de 2007-2009. L’offre de l’économie chinoise a commencé à montrer des symptômes de faiblesse, qui se traduisent par une faible rentabilité. » Cependant, le Collectif affirme que cette baisse de rentabilité est encore une fois due au ralentissement de la croissance de la productivité du travail et non l'inverse.

Pour conclure, le Collectif rappelle au lecteur l'objectif du livre : développer une analyse claire du capitalisme aujourd'hui afin d'entrevoir la voie à suivre pour le remplacer par le socialisme. Que préconisent-ils ? La planification démocratique « avec l’État et le secteur public au sens large jouant un rôle dominant dans la production, la consommation et la distribution. L’équilibre des pouvoirs dans la prise de décision économique doit être modifié en conséquence, en créant des bases sociales pour affronter la crise écologique de manière cohérente et socialement consciente, ce que le capital privé est incapable de faire. »

The State of Capitalism est un exercice d’analyse approfondie et il y a beaucoup à apprendre et à débattre. En ce sens, le livre est une lecture incontournable, même si j’ai des désaccords sur le point de vue du Collectif sur les causes des crises du capitalisme, la nature de l’exploitation impérialiste et le rôle de la finance.

* Michael Roberts est économiste. Il a travaillé à la City de Londres en tant qu’économiste pendant plus de 40 ans. Parallèlement, il a été un militant politique du mouvement syndical pendant des décennies. Depuis qu’il a pris sa retraite, il a écrit plusieurs livres. The Great Recession - a Marxist view (2009) ; The Long Depression (2016) ; Marx 200 : a review of Marx’s economics (2018) et, avec Guglielmo Carchedi, World in Crisis (2018). Il tient également un blog : thenextrecession.wordpress.com