Cette démonstration est menée en mobilisant une méthodologie statistique et analytique qui donne à cette étude un caracttère " technique ». . Mais c'est une étape nécessaire pour déboucher sur un diagnostic plus solide sur les issues possibles de la crise actuelle, ou plutôt de sa dimension spécifiquement européenne. Cette crise a des racines plus profondes que le symptôme dans lequel elle s'incarne, à savoir une crise des dettes souveraines. Dès lors, il n'existe que deux issues apportant une réponse adaptée à la nature structurelle de la crise européenne : soit l'éclatement du système-euro, soit sa refondation radicale. Les autres se bornent à étaler les contradictions dans le temps ou à programmer une régression socialement inacceptable.

Cet article cherche à montrer comment la crise actuelle de la zone euro renvoie aux défauts originels de conception du « système-euro » dont les contradictions, révélées par la crise financière, sont de nature structurelle. Cette démonstration est menée en mobilisant une méthodologie statistique et analytique qui donne à cette étude un caractère « technique ». Mais c’est une étape nécessaire pour déboucher sur un diagnostic plus solide sur les issues possibles de la crise actuelle, ou plutôt de sa dimension spécifiquement européenne. Cette crise a des racines plus profondes que le symptôme dans lequel elle s’incarne, à savoir une crise des dettes souveraines. Dès lors, il n’existe que deux issues apportant une réponse adaptée à la nature structurelle de la crise européenne : soit l’éclatement du système-euro, soit sa refondation radicale. Les autres se bornent à étaler les contradictions dans le temps ou à programmer une régression socialement inacceptable.

Le système-euro désigne ici l’ensemble constitué par la monnaie unique et les règles qui ont accompagné sa mise en place (dont la plupart concernent l’ensemble de l’Union européenne), notamment le pacte budgétaire, les fonctions imparties à la Banque Centrale Européenne (BCE), l’étroitesse du budget européen et le refus de l’harmonisation.

L’analyse porte sur onze pays, à savoir les pays membres de la zone euro dès sa constitution en 1999, dont on exclut le Luxembourg et auxquels on ajoute la Grèce, qui l’a intégrée en 20011. On distingue deux grands groupes de pays2. Le « Nord » regroupe cinq pays : Allemagne, Autriche, Belgique, Finlande et Pays-Bas. Le « Sud » comprend l’Espagne, la Grèce, l’Irlande, l’Italie et le Portugal. Le onzième pays est la France que l’on met à part dans la mesure où elle occupe le plus souvent une position intermédiaire.

1. Une construction incohérente

Le passage à l’euro était assortie de deux règles essentielles : la fixation de normes budgétaires (3 % du Pib pour le déficit, 60 % pour l’encours de la dette) et les modalités de fonctionnement de la BCE : indépendance, un seul objectif (le contrôle de l’inflation) et interdiction de financer les déficits publics. Dans ces conditions où l’instrument du taux de change disparaissait, la seule variable d’ajustement devenait le salaire, et c’est d’ailleurs pourquoi on parle aujourd’hui de « dévaluation interne » pour désigner les politiques d’austérité salariale.

Cette construction reposait sur une hypothèse sous-jacente, qu’un certain nombre d’économistes récusaient à l’époque, et que beaucoup ont découvert sur le tard. Cette hypothèse était que les disciplines budgétaires et salariales, assorties de la libéralisation des mouvements de capitaux, suffiraient à assurer la convergence des économies parties prenantes de la zone euro.

Les choses ne se sont pas passées comme prévu, et l’objet de cet article est de comprendre les enchaînements qui ont conduit à la crise actuelle qui porte sur les fondements mêmes du système-euro. On partira ici d’un apparent paradoxe : les pays du Sud ont vu leur compétitivité-prix se dégrader, alors même que la part des salaires a reculé dans ces pays. Ce constat pointe un phénomène majeur qui servira de point de départ : les taux d’inflation n’ont pas convergé en dépit d'une baisse généralisée de la part des salaires dans la valeur ajoutée (Husson, 2010). Cette dernière tendance implique que les salaires réels ont progressé moins vite que la productivité du travail, autrement dit que la compétitivité mesurée par les coûts salariaux n’a pas de raison a priori de s’être dégradée en raison d’un dérapage des salaires. La discipline salariale a effectivement joué mais cela n'a pas suffit à assurer la convergence des taux d'inflation.

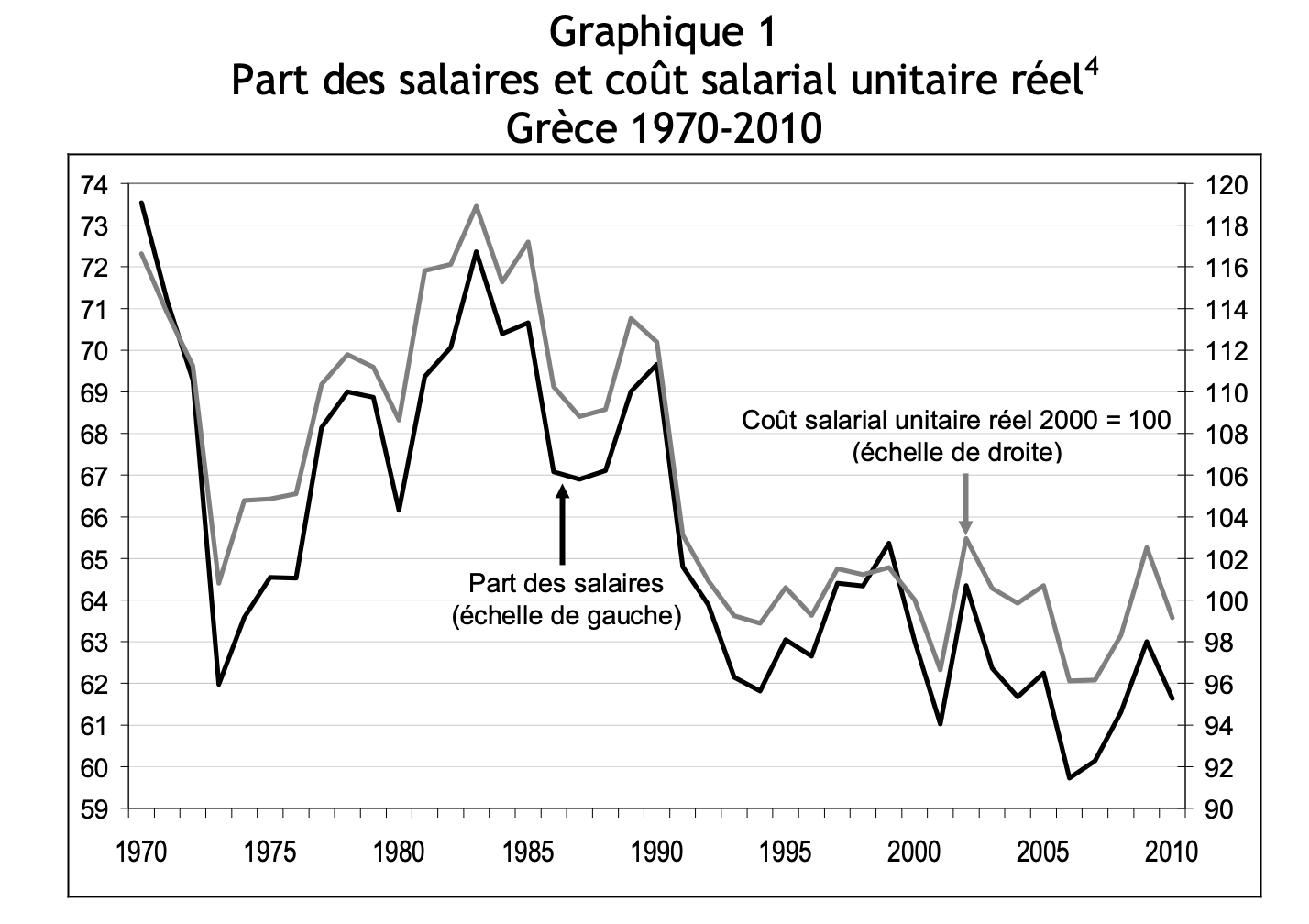

Or, la compétitivité d’un pays peut se dégrader de deux manières : soit parce que le coût salarial unitaire3 du pays considéré augmente plus vite que celui des ses concurrents ; soit parce que l’inflation est plus rapide dans ce pays. La première cause est exclue : en règle générale, le coût salarial unitaire réel s'est maintenu ou a baissé en raison de la baisse de la part des salaires. Prenons l’exemple de la Grèce. On constate que la part des salaires est orientée à la baisse depuis le milieu des années 1980 et qu’elle continue à l’être après l’entrée dans l’euro en 2001. Elle ne recommence à augmenter que dans les années précédant la crise (graphique 1). Le même graphique permet de constater que l’évolution du coût salarial unitaire réel présente une évolution absolument similaire.

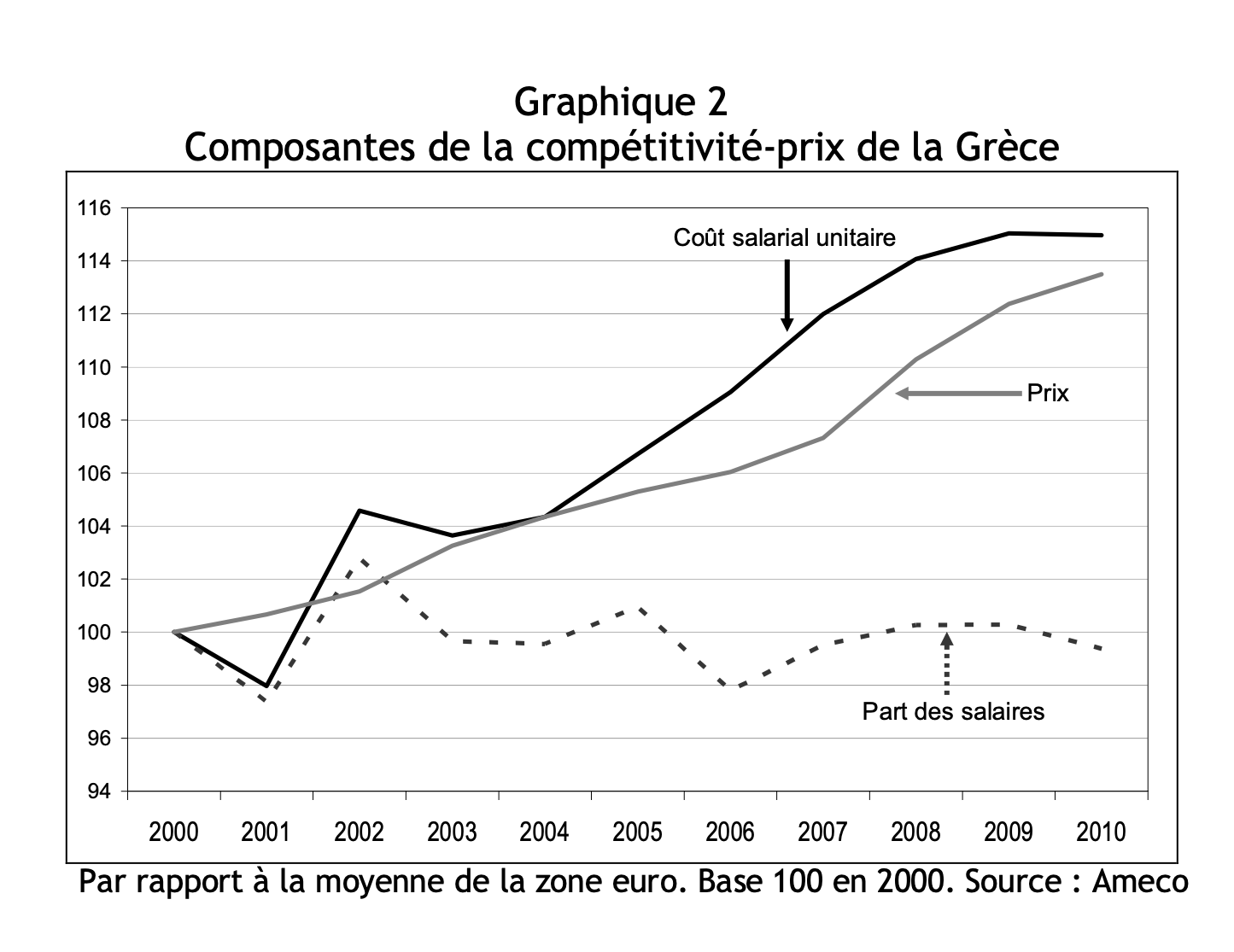

Dans ces conditions, la compétitivité-prix de la Grèce n’a pas pu se dégrader en raison d’une croissance excessive du salaire réel, autrement dit supérieure à celle de la productivité. Il faut donc en induire qu’elle résulte d’une hausse plus rapide du niveau des prix. C’est ce que permet de vérifier le graphique 2 : la perte de compétitivité-prix relativement à la moyenne de la zone euro ne résulte pas d’une dérive salariale mais, pour l’essentiel, d’une augmentation des prix plus rapide.

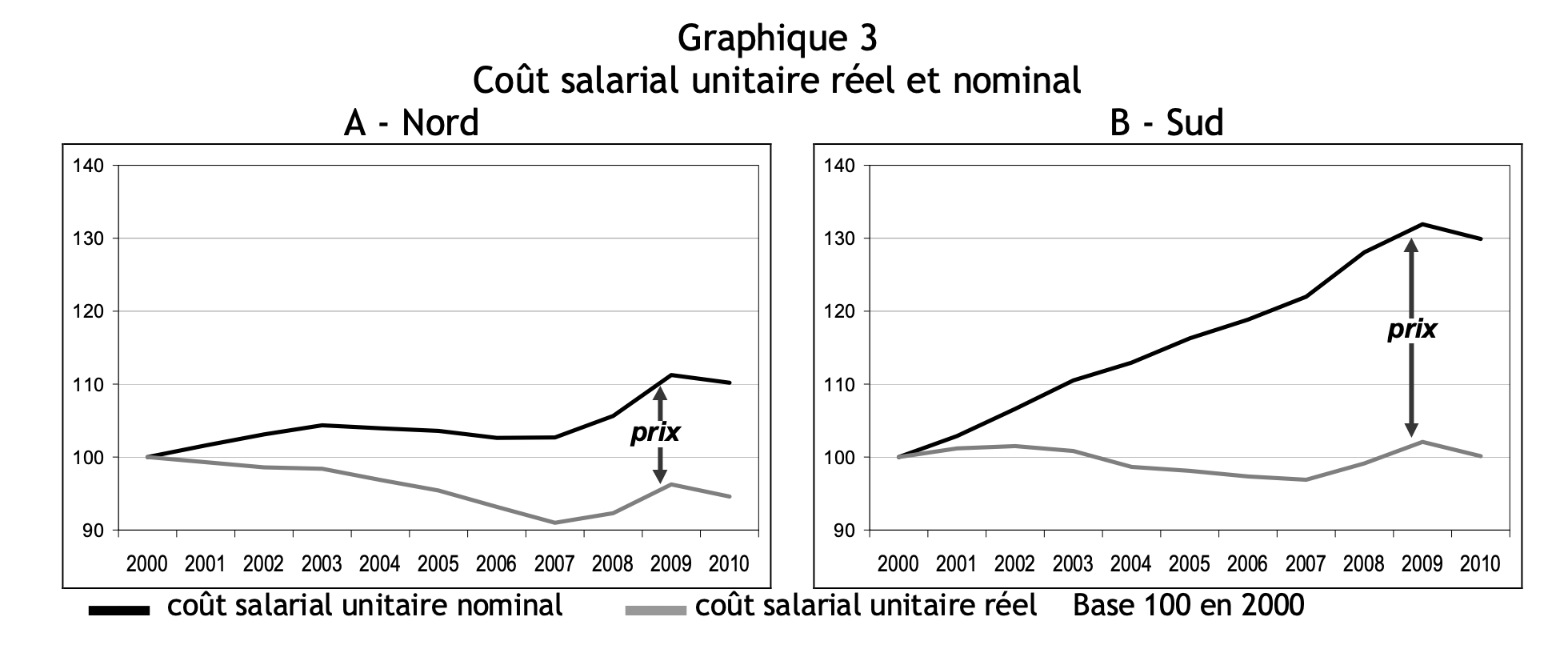

Ce premier repérage opéré sur le cas limite de la Grèce peut être généralisé à l’ensemble de la zone. Dans tous les pays, pratiquement sans exception, la configuration est semblable : le coût salarial unitaire réel varie relativement peu, de telle sorte que l’essentiel de l’augmentation du coût salarial unitaire exprimé en euros courants est imputable à l’augmentation du prix. La comparaison entre le Sud et le Nord fait apparaître deux phénomènes : au Sud, le coût salarial unitaire réel est à peu près constant, mais il baisse au Nord, principalement en raison de la politique de gel des salaires menée en Allemagne. Mais, toutes choses égales par ailleurs, les pays du Sud sont caractérisés par une progression plus rapide des prix (graphique 3).

Un tel panorama permet de réconcilier nos deux observations initiales. Sur la dernière décennie, l’évolution de la part des salaires dans les pays de la zone ne fait nulle part apparaître un « dérapage salarial ». Autrement dit, les salaires réels ont progressé en phase avec la productivité du travail. En revanche, les taux d’inflation très différenciés ont considérablement élargi l’éventail des coûts salariaux unitaires qui définissent la compétitivité-coût de chaque pays.

Ce constat suggère de prendre comme point de départ de l’analyse l’existence d’une « inflation structurelle » propre à chaque pays. Une telle approche s’inspire notamment des travaux de Jacques Sapir (Sapir, 2006 et 2011) et d’une étude récente de deux chercheurs de l’Asian Development Bank (Felipe, Kumar, 2011).

2. Les déterminants de l’inflation structurelle

L'objectif d'une union économique entre pays à niveaux de développement différents est a priori de conduire à une forme d'harmonisation et de convergence. Ce processus de rattrapage implique une croissance plus rapide des pays moins développés, qui s'accompagne en général d'un taux d'inflation plus élevé. Cet énoncé contient d'ailleurs une contradiction initiale de la voie choisie : comment concilier l'objectif de convergence qui s'accompagne de taux d'inflation différenciés et la mise en place d'une monnaie unique, qui suppose implicitement la convergence de ces taux d'inflation ?

Le processus de rattrapage a bien eu lieu. L'analyse de la période 1990-2008 montre que les pays qui avaient le PIB par tête le plus bas en 1990 ont enregistré des taux de croissance plus élevés. Mais ce rattrapage s’est accompagné d’une inflation plus élevée : entre 2000 et 2008, les prix ont augmenté de 18,2 % dans la zone euro, mais de 27 % au Sud, contre 11,8 % au Nord. La France se situe dans la moyenne (18,4 %) et l’Allemagne bien en dessous (8,3 %).

Cette première explication de l’inflation structurelle peut être combinée avec une autre qui renvoie à des facteurs internes des économies considérées. Le premier porte sur la dynamique entre le secteur manufacturier et le reste de l’économie. Il existe de manière générale un différentiel de productivité entre ces deux grands secteurs. Admettons que le salaire réel soit indexé sur la productivité du travail plus rapide en règle générale dans le secteur manufacturier. On peut distinguer deux cas polaires dans le reste de l’économie. Si le salaire réel y est indexé sur une productivité moins rapide, le différentiel de productivité entre secteurs se retrouve sous la forme d’une différence dans la progression des salaires. Mais il se peut aussi que le salaire du secteur manufacturier serve de moteur et entraîne les salaires du reste de l’économie. Dans ce cas, cette progression du salaire qui tend à dépasser le rythme des gains de productivité se résout en un supplément d’inflation. Il existe une vaste littérature sur ce sujet et les configurations peuvent être plus complexes, faisant intervenir aussi les prix relatifs entre secteurs. Mais l’idée générale est assez simple : la diffusion, sous forme de salaire, des gains de productivité depuis les secteurs où ils sont les plus élevés vers le reste de l’économie est source d’inflation. Pour capter cette causalité, on peut se servir d'un indicateur simple, le différentiel salarial, calculé comme l’écart moyen de croissance du salaire réel entre l’ensemble de l’économie et le secteur manufacturier sur la période 1995-2007. On vérifie qu’il existe un lien étroit et discriminant nettement les dix pays (Irlande exclue, par absence de données) du Nord et du Sud.

L'inflation peut être aussi le produit d'un conflit de répartition, d'autant plus marqué que le niveau des inégalités de revenus est élevé. On constate que ce lien fonctionne de manière convaincante : l'inflation est plus élevée dans les pays où le coefficient de Gini (un indicateur synthétique de mesure des inégalités de revenu) est lui-même plus élevé.

On dispose au total de trois lignes d’explication de l'inflation structurelle :

- processus de rattrapage : mesuré par le Pib par tête en niveau ;

- dynamique sectorielle: mesurée par le différentiel salarial entre l’ensemble de l’économie et le secteur manufacturier ;

- conflit de répartition : mesuré par le coefficient de Gini.

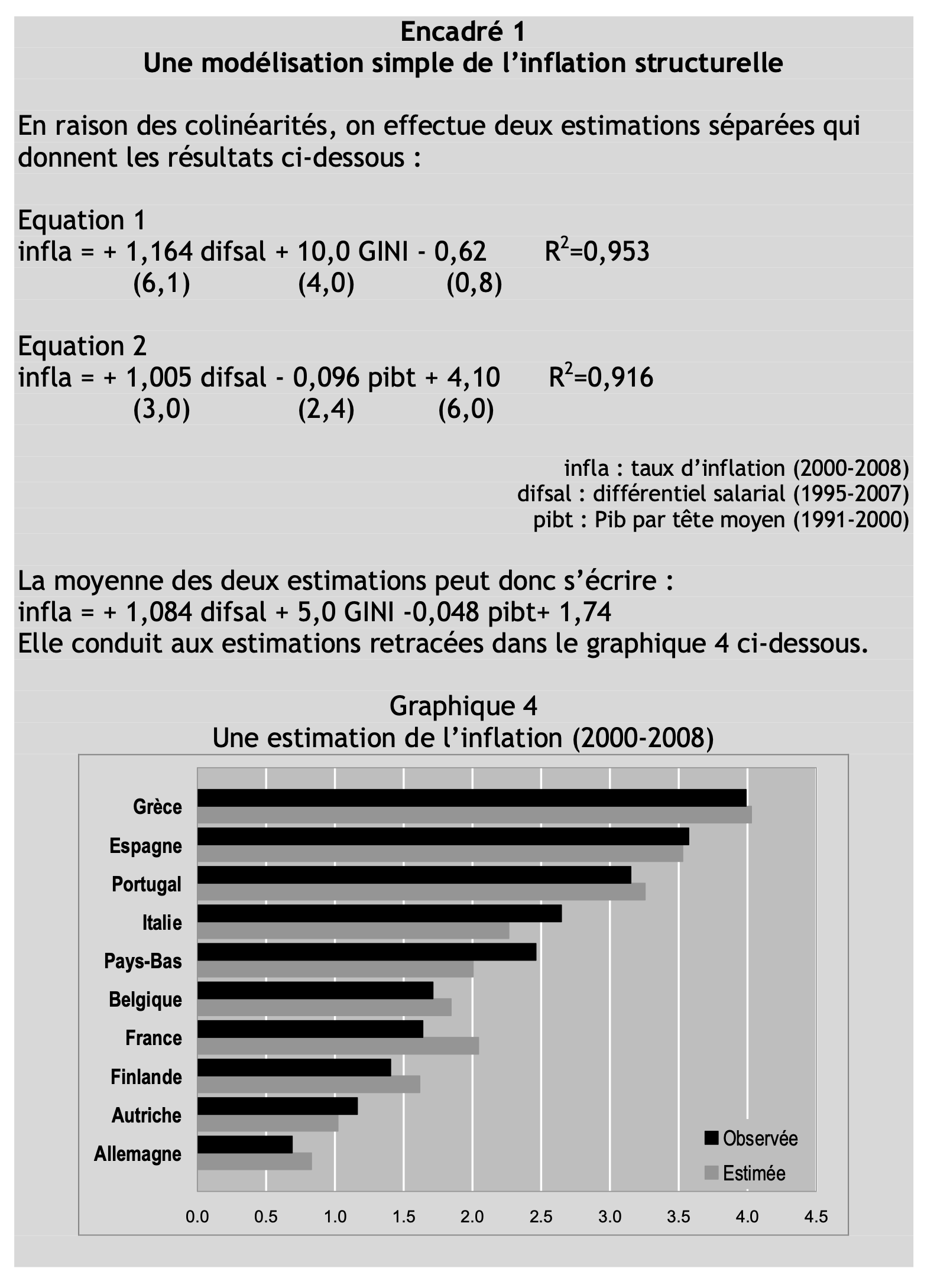

L'analyse économétrique vérifie la validité de cette approche et établit la signifcativité des variables explicatives introduites (encadré 1). On peut alors synthétiser comme suit les déterminants de l'inflation structurelle :

1. l'inflation est plus élevée dans les pays où la croissance est plus rapide en raison d'un processus de rattrapage ;

2. l'inflation est d'autant plus élevée que la progression du salaire moyen est proche de celle du salaire dans le secteur exposé-manufacturier ;

3. l'inflation est plus élevée dans les pays où le degré d'inégalité plus élevé engendre des conflits de répartition plus marqués.

Les différences dans les taux d’inflation structurelle n’ont pas été réduites. Cela aurait pu conduire à un ajustement salarial. Mais la modération salariale n’a pas suffit à compenser les différentiels d’inflation parce que les pays ‘en rattrapage » ont pu échapper à cette contrainte en raison de l’existence de deux « variables de fuite ».

3. La balance courante, première « variable de fuite »

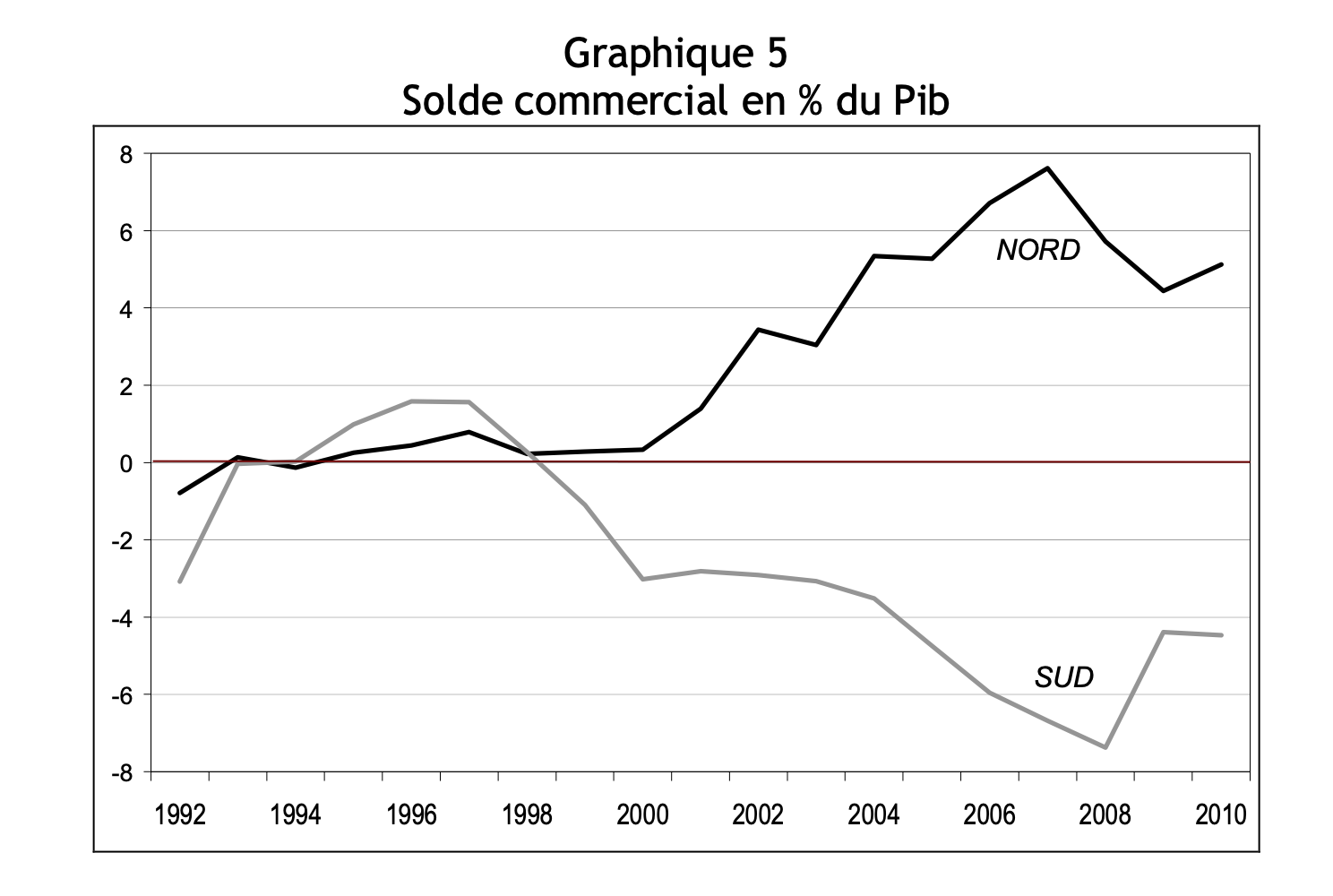

Si la monnaie unique n'avait pas été mise en place, ces différences d'inflation structurelle auraient été gérées par des ajustements du taux de change. En l'absence de cette possibilité, les déficits commerciaux ont pu, jusqu'à un certain point, se creuser sans force de rappel puisque le déficit ne conduisait pas à une remise en cause de la monnaie nationale. Si, par exemple, l'Espagne avait conservé la peseta, elle n'aurait pas pu enregistrer un déficit extérieur qui est allé jusqu'à 10 % du Pib en 2007 : sa monnaie aurait été attaquée. Il y a là une première « variable de fuite » par rapport à la logique de discipline salariale et budgétaire du système-euro.

Dans la période précédant l’introduction de l’euro, le commerce des deux grandes zones était à peu près équilibré. Mais la divergence s'enclenche très rapidement avec un déficit croissant au Sud, et l’augmentation des excédents au Nord (graphique 5). La France occupe, comme à l'habitude, une situation intermédiaire mais le creusement récent de son déficit la fait progressivement pencher du côté du Sud. Quant à la zone euro dans son ensemble, son commerce extérieur est tendanciellement équilibré.

4. Les taux d’intérêt réel, seconde « variable de fuite »

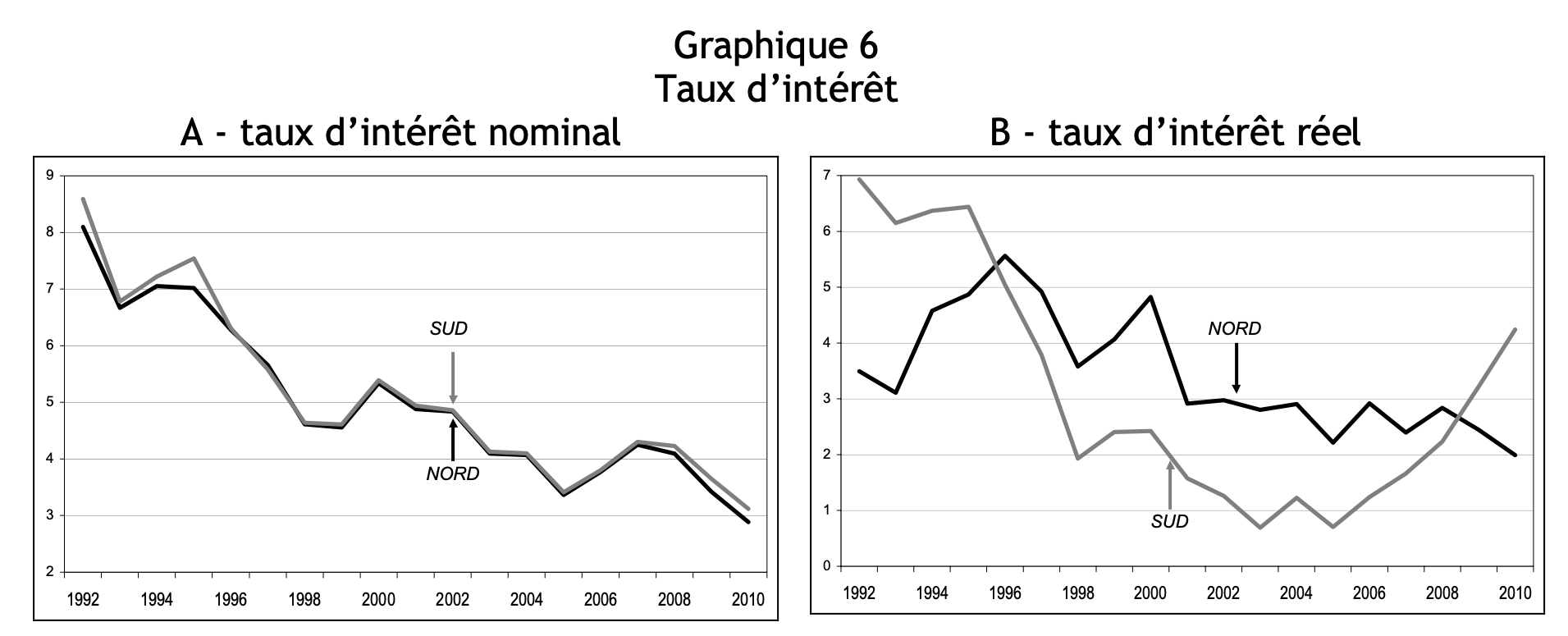

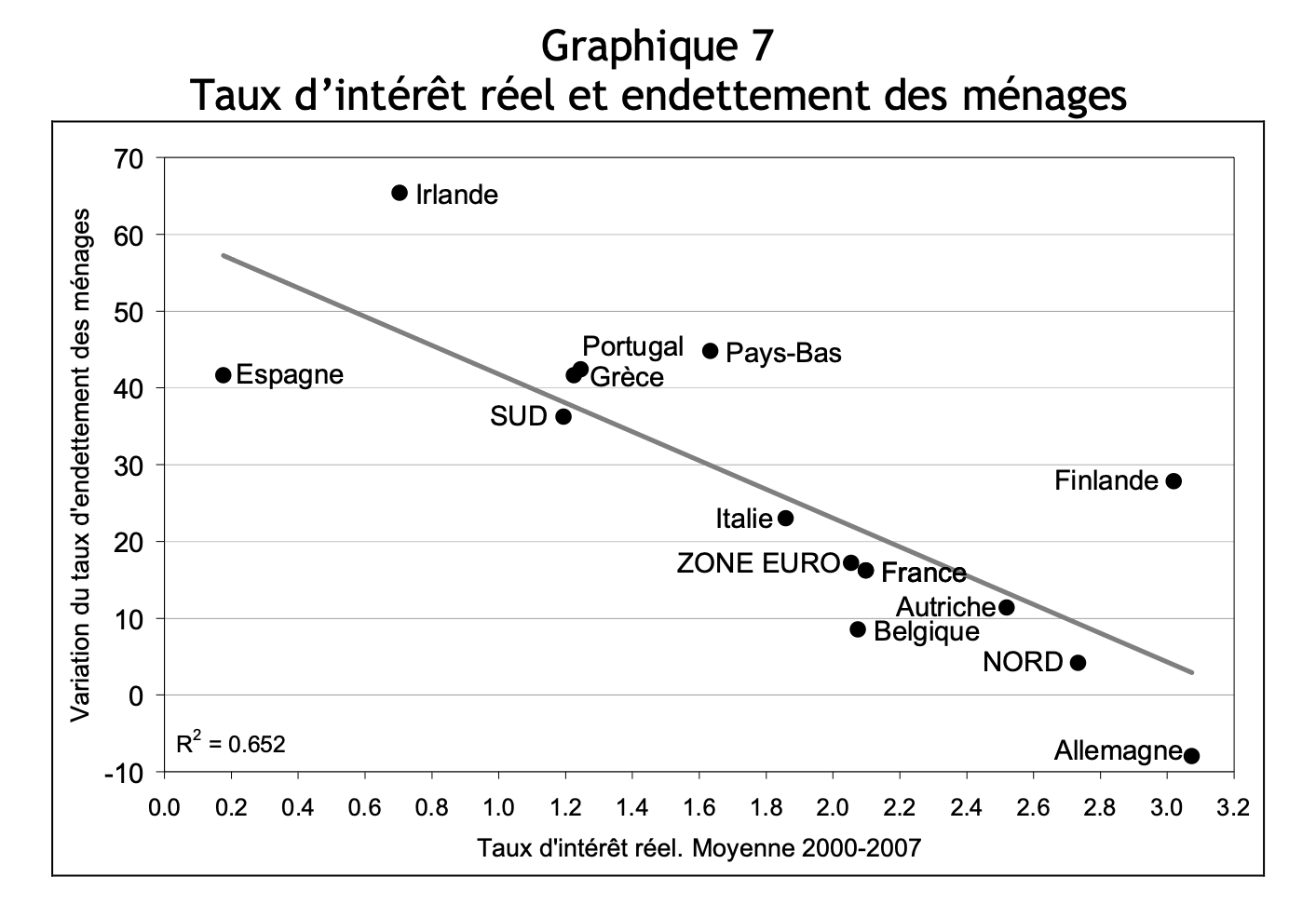

L’une des règles du système-euro était de libéraliser les mouvements de capitaux, tandis que le taux d’intérêt de la BCE jouait un rôle directeur. Cette règle a bien fonctionné et a conduit à une égalisation parfaite des taux d’intérêt (graphique 6A). Mais, dans la mesure où les écarts de taux d’inflation se maintenaient, voire s’accroissaient, cette uniformité du taux d’intérêt nominal s’est accompagnée d’un écart croissant des taux d’intérêt réel nets de l’inflation propre à chaque pays. La tendance générale était à la baisse, mais celle-ci a été encore plus marquée dans les pays du Sud où l’inflation était plus élevée (graphique 6B).

Entre 2000 et 2007, le taux d’intérêt réel a été ainsi en moyenne de 2,7 % dans les pays du Nord, mais de 1,2 % seulement dans les pays du Sud. Ces faibles taux d’intérêt ont conduit à une forte progression du taux d’endettement des ménages, de 36 % au Sud, contre seulement 4 % au Nord. On observe un lien significatif entre le niveau moyen du taux d’intérêt réel et la croissance de l’endettement des ménages (graphique 7). La croissance plus élevée dans les pays du Sud a donc été en partie soutenue par ce processus de surendettement qui a alimenté les bulles immobilières, notamment en Espagne.

5. La bascule allemande

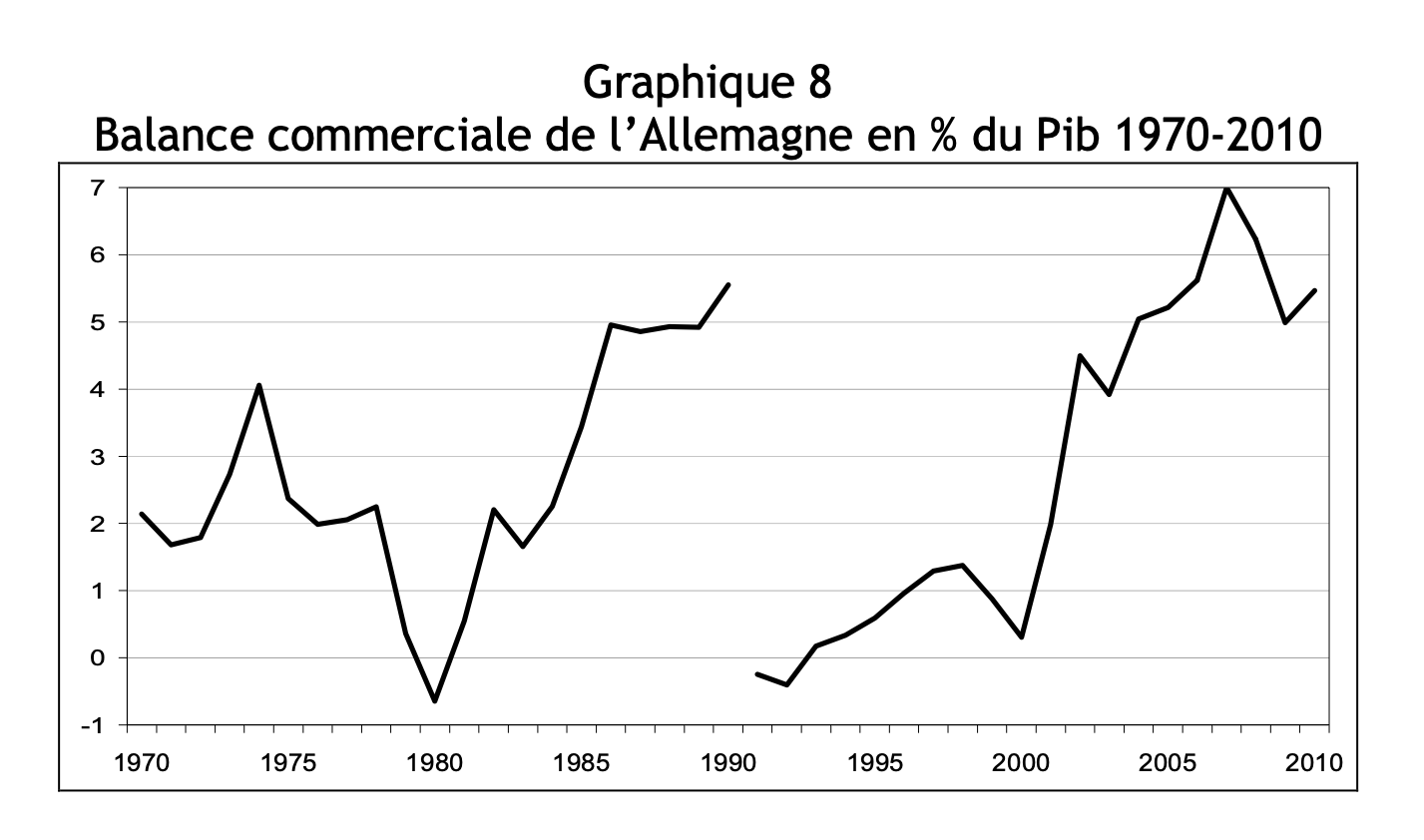

L’histoire de la place occupée par l’économie allemande sur le marché mondial peut se raconter à partir de celle de son excédent commercial, mesuré ici par sa balance courante en proportion du Pib. Durant la période séparant les deux récessions généralisées (1974-75 et 1980-81) l’excédent s’annule progressivement. La décennie 1980 correspond à un rétablissement vigoureux, de telle sorte que l’excédent enregistré à la veille de la réunification est comparable à celui que l’on peut observer aujourd’hui. La réunification de 1991 conduit à une disparition quasi-instantanée de cet excédent, qui reste très faible durant toute la décennie 1990. Le tournant s’opère au début de la décennie 2000 et conduit à un spectaculaire redressement qui porte l’excédent allemand jusqu’à 7 % du Pib à la veille de la crise (graphique 8).

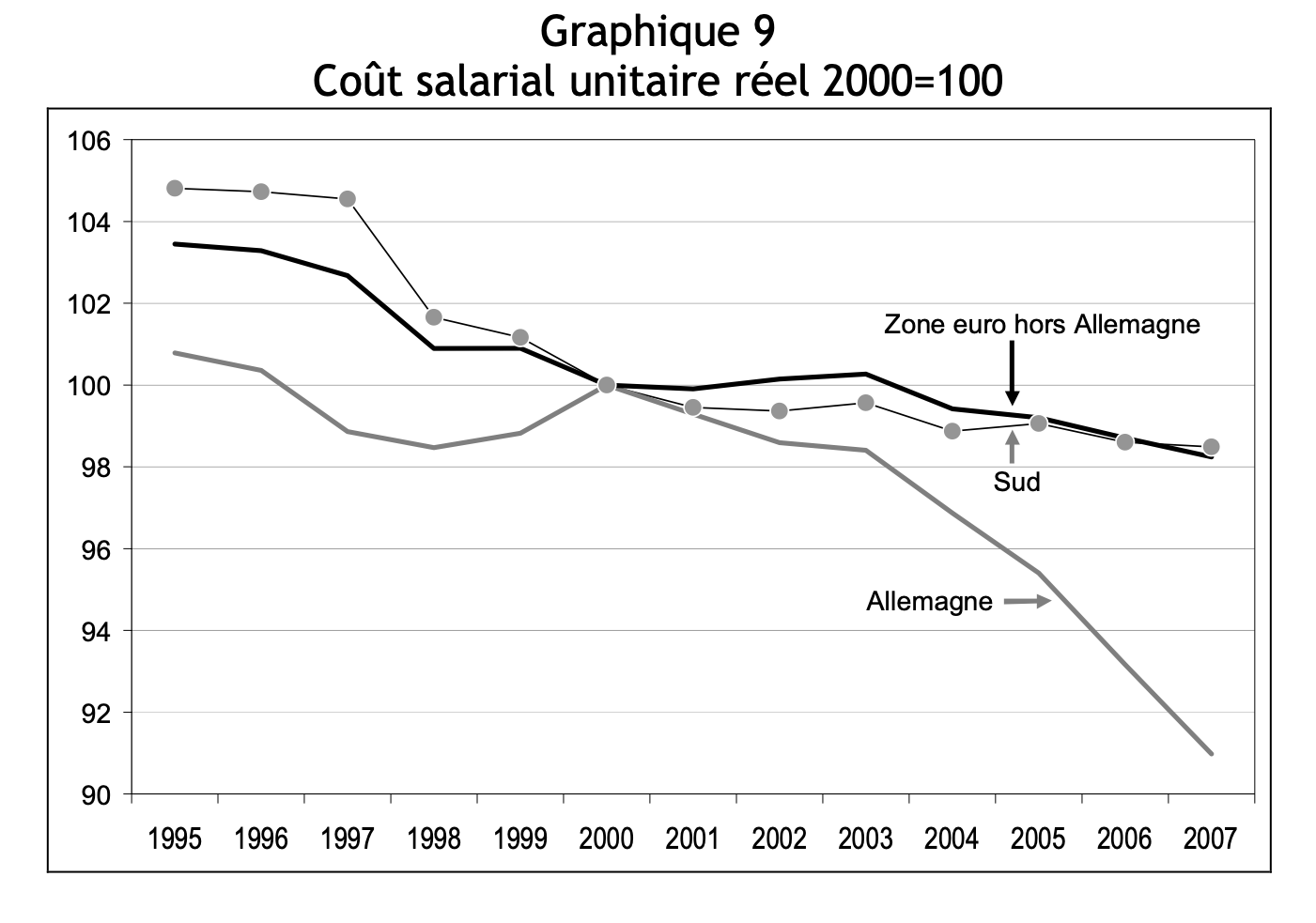

Ce rétablissement du commerce extérieur allemand a été obtenu par une véritable bascule salariale. Jusqu’à la mis en place de l’euro, la plupart des pays réalisaient des efforts de convergence, sous la forme d’une baisse du coût salarial unitaire ou, ce qui revient à peu près au même, d’une baisse de la part des salaires. Mais tout change en Allemagne à partir du début des années 2000 : la part des salaires se met à reculer, de manière accélérée à partir de 2004. En quelques années, le coût salarial unitaire réel baisse de près de 10 %. Dans le reste de la zone euro, y compris dans le Sud, le coût salarial unitaire réel (autrement dit la part des salaires) ne baisse plus qu’à un rythme très ralenti (graphique 9).

Ce constat est décisif : la compétitivité relative de l’Allemagne s’est brutalement modifiée. Et les taux d’inflation différenciés accentuent encore l’écart. Entre 1998 et 2007, le coût salarial unitaire nominal est resté constant en Allemagne, alors qu’il a augmenté de 27 % dans le Sud et de 15 % dans l’ensemble constitué par la France et le Nord hors Allemagne.

Cependant ces modifications dans les rapports de compétitivité ne suffisent pas à expliquer l’évolution des balances commerciales. Il faut y ajouter un autre élément, en partie lié au précédent : la croissance relative de la demande interne, et en particulier de la consommation. Là encore les différences de trajectoire sont considérables. Sur 10 ans, entre 1997 et 2007, la consommation a augmenté en volume de 28 % dans la zone euro hors Allemagne (dont 30 % pour le Sud) mais seulement de 9 % en Allemagne. Cet écart procure un avantage supplémentaire à l’Allemagne : le rétablissement des marges et la quasi-stagnation de la consommation permettent d’accroître ses capacités productives. On peut vérifier cela économétriquement (encadré 2) : le coût salarial à lui seul ne peut rendre compte de l’évolution des soldes commerciaux, il faut lui adjoindre un autre argument, en l’occurrence la croissance de la consommation privée.

| Encadré 2 Une modélisation des soldes commerciaux |

| L’équation économétrique explique la variation du solde commercial par la croissance de la consommation et celle du coût salarial unitaire dans le secteur exposé-manufacturier. Elle est testée sur 10 pays (faute de |

| données pour l’Irlande) et donne une estimation de bonne qualité : solde = - 21,2 * conso - 15,8 * csumanuf + 41,7 R2 = 0,733 |

| (2,4) (1,6) (4,0) solde : variation du solde commercial taux d’inflation (1998-2008) |

| conso : croissance de la consommation privée (1998-2008) csumanuf : croissance du coût salarial unitaire dans l’industrie (1998-2008) |

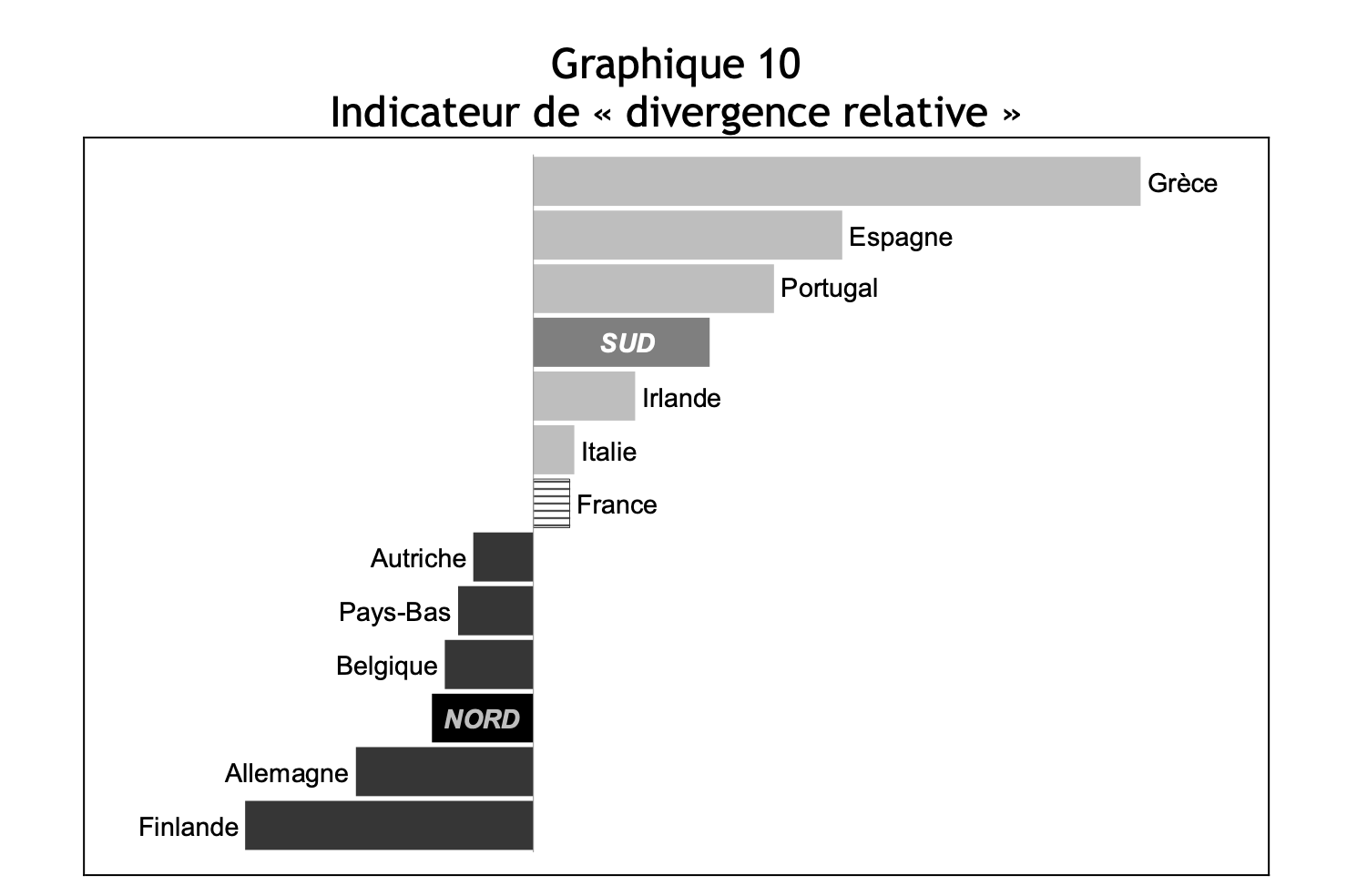

6. Un indicateur synthétique de divergence

Pour mieux objectiver les différences de structure entre les pays, on construit un indicateur synthétique de divergence à partir des quatre caractéristiques suivantes définies par rapport à la moyenne de la zone euro sur la période 2000-2007 :

- croissance : écart du taux de croissance moyen ;

- inflation : écart du taux d’inflation moyen ;

- déficit public : écart du solde moyen (en % du Pib) ;

- balance commerciale : écart du solde moyen (en % du Pib).

L’indicateur synthétique est calculé comme la moyenne de ces quatre indicateurs élémentaires (après normalisation en prenant les variables centrées réduites). Le graphique 10 permet de voir le classement des pays de la zone selon cet indicateur de divergence. Les pays qui divergent « positivement » sont ceux qui ont bénéficié d’une croissance supérieure, accompagnée d’une inflation et de déficits public et extérieur plus élevés. La corrélation entre ces quatre tendances-type n’est évidemment pas totale, et c’est la fonction de l’indicateur synthétique de les résumer en une grandeur unique, définie forcément de manière conventionnelle.

Le classement des pays reflète bien la partition entre Nord et Sud. Tous les pays du Nord ont un indicateur négatif, ce qui veut dire que leur croissance est plutôt inférieure mais « vertueuse » du point de vue des déficits et de l’inflation. Réciproquement, l’indicateur relatif est positif pour tous les pays du Sud. La France se retrouve comme d’habitude en position intermédiaire, même si elle « penche » un peu du côté du Sud, et n’est pas très éloignée de l’Italie.

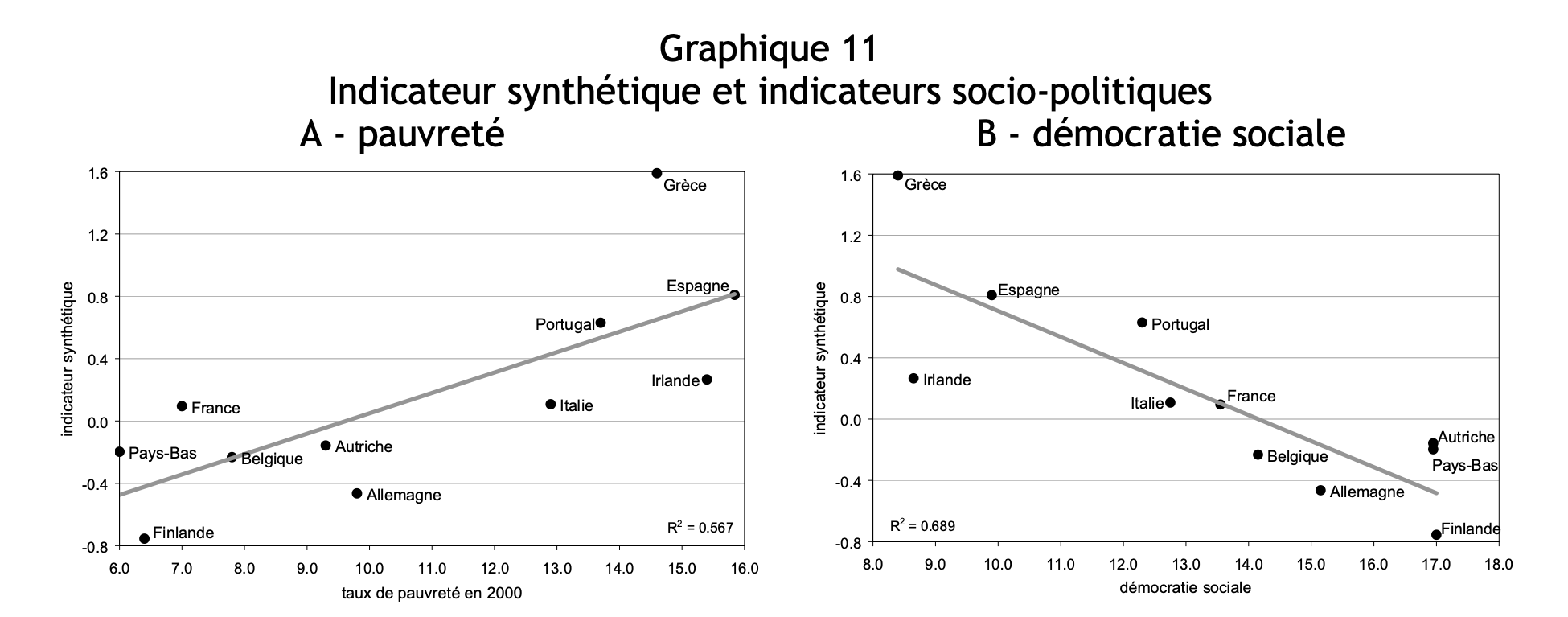

On peut vérifier que cet indicateur synthétique est bien corrélé avec d’autres indicateurs socio-économiques. On en a retenu deux. Le premier est le taux de pauvreté avec lequel l’indicateur de divergence est corrélé positivement (graphique 11A). Une seconde liaison peut être établie avec un indicateur de démocratie sociale construit comme la moyenne de ceux que Manfred Schmidt (2008) et Thomas Meyer (2011) ont élaboré (graphique 11B).

Cet indicateur de divergence permet de mettre en lumière analytiquement la cohérence socio-économique de chacun des pays de la zone euro qui fait apparaître des différences structurelles profondes ne montrant, comme on l’a vu, aucune tendance nette à la convergence. Mais il peut être également mobilisé pour expliquer l’impact différentiel de la crise économique sur les finances publiques.

7. De la récession à la crise de la dette

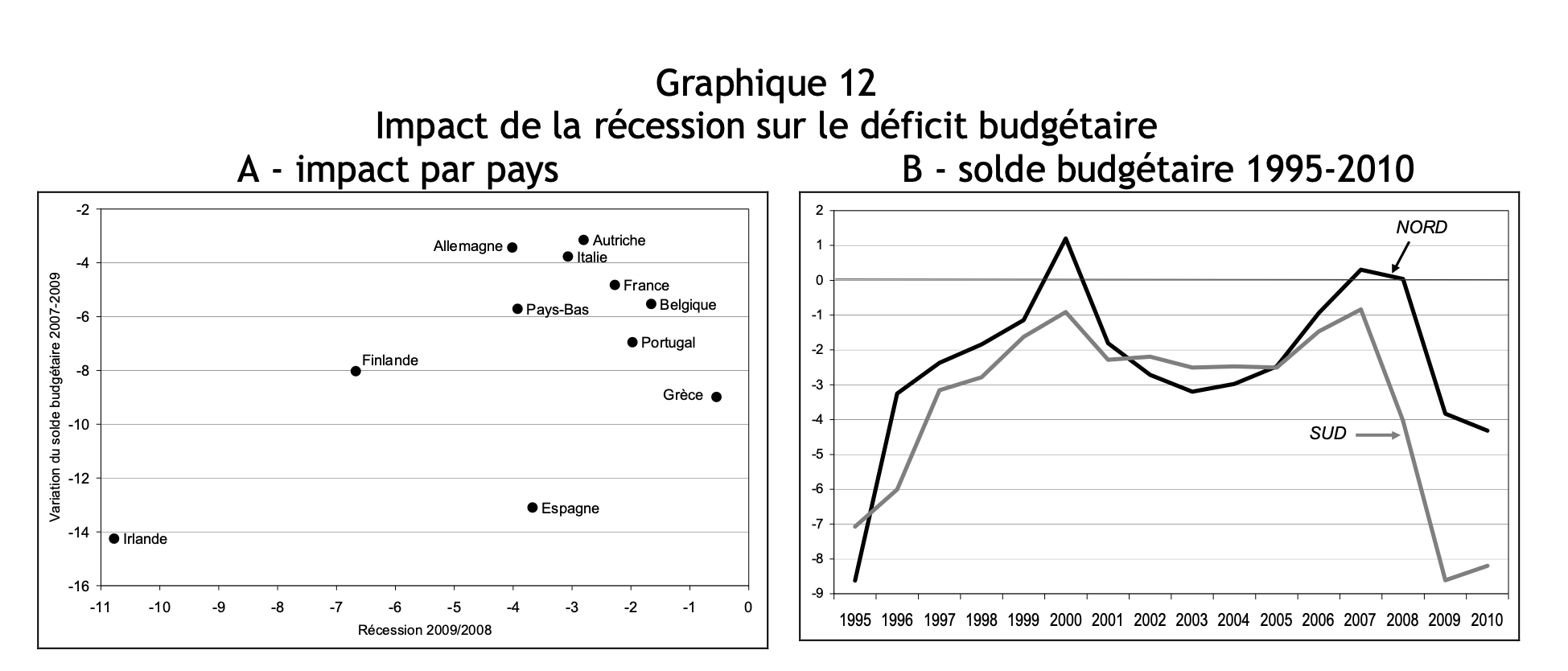

Toute récession a un impact mécanique sur le déficit public. Mais si l’on rapporte le creusement du déficit entre 2007 et 2009 au recul du Pib en 2009, on constate une très grande diversité dans l’ampleur de cet impact (graphique 12A). Globalement, les pays du Sud enregistrent une dégradation du solde budgétaire d’une ampleur bien supérieure à celle des pays du Nord (graphique 12B).

On fera ici abstraction des médiations expliquant cette répercussion différentielle pour la rapporter aux caractéristiques structurelles de chaque pays, mesurées par l’indicateur de divergence défini ci-dessus. On teste une nouvelle équation économétrique qui explique la dégradation budgétaire par deux variables : l’ampleur de la récession et l’indicateur de divergence. Cette équation donne des résultats significatifs (encadré 3). Ce résultat est important, parce qu’il établit que l’ampleur de la dégradation budgétaire peut être relie aux spécificités des économies nationales.

| Encadré 3 |

| Après avoir vérifié la pertinence de cet indicateur, on l’introduit comme |

| variable explicative du creusement du déficit public dans l’équation économétrique ci-dessous : |

| ddef = 1,07*récession - 4,23*indic - 2,39 R2=0,782 (4,5) (4,2) (2,1) |

| ddef : variation du solde budgétaire 2008-2010 |

| récession : variation du Pib 2008-2009 indic : indicateur de divergence |

Autrement dit, la crise des dettes souveraines est l’expression d’une crise plus systémique qui résulte de l’hétérogénéité qui existe entre les pays membres de la zone euro. Globalement, le déficit public est d’ailleurs moins important dans la zone euro que dans d’autres grands pays capitalistes. A son point le plus bas, en 2009, il représentait 6,4 % du Pib, moins que le Japon (8,7 %), le Royaume-Uni (11,0 %) ou les Etats-Unis (11,6 %), L’ampleur particulière de la crise des dettes souveraines résulte, encore une fois, des règles spécifiques du système-euro.

8. L’histoire de l’euro : un récit simplifié

Les éléments d’analyse qui précèdent montrent que les pays de la zone euro sont effectivement polarisés, de telle sorte que la distinction entre un « Nord » et un « Sud » est globalement validée. Les pays du Sud partagent des caractéristiques communes dont la principale est une inflation structurelle plus élevée. Celle-ci conduit à une perte de compétitivité et à un creusement des déficits courants, malgré une baisse de la part des salaires voisine de la moyenne de la zone. Ces pays enregistrent cependant une croissance supérieure durant la décennie 1995-2005. Cette performance est autorisée par deux « variables de fuite » : les entrées de capitaux couvrent les déficits extérieurs qui, par définition, ne remettent pas en cause la monnaie nationale ; la baisse des taux d’intérêt réel (contrepartie de l’inflation structurelle plus élevée) favorise une croissance tirée par l’endettement.

Mais la crise vient percuter et mettre à mal cette configuration. Le résultat le plus important de cette analyse est sans doute le suivant : la crise des dettes souveraines est le symptôme d’une crise spécifique du système-euro. Ce n’est évidemment pas la seule dimension de cette crise - qui, plus largement, remet en cause le fonctionnement du capitalisme réellement existant - mais elle est propre à la zone euro et ne se manifeste pas avec la même acuité dans les autres pays capitalistes : Etats-Unis, Royaume-Uni, Japon, etc. Elle résulte du mode de fonctionnement bancal et incohérent de la zone euro qui a pu perdurer une dizaine d’année, mais sur la base de processus qui ne pouvaient être prolongés indéfiniment.

Admettons un instant que la crise des dettes soit surmontée : les dysfonctionnements de la zone euro ne disparaîtraient pas pour autant, car la zone euro continuerait à rassembler au sein d’une monnaie unique des pays dont les caractéristiques structurelles sont différentes, si rien n’est prévu pour gérer cette situation ou pour enclencher un processus de convergence.

9. Le retour de la contrainte extérieure

La profondeur de cette crise peut se mesurer en détaillant de manière plus précise le lien existant entre le déficit budgétaire et le déficit commercial de chaque pays. Il faut partir ici de cette relation fondamentale5 :

Besoin de financement public = épargne privée + entrée de capitaux

Cette égalité comptable énonce que le besoin de financement public (positif si le budget est en déficit) est en fin de compte couvert par deux sources possibles : par l’épargne privée nationale (entreprises et ménages) et/ou par les entrées de capitaux correspondant au déficit de la balance courante. Cette relation est comptable, ce qui veut dire qu’elle est toujours vérifiée. Autrement dit, la variation de l’un de ses termes est forcément compensée par une variation des deux autres, mais cela ne dit rien des mécanismes d’ajustement qui garantissent sa réalisation.

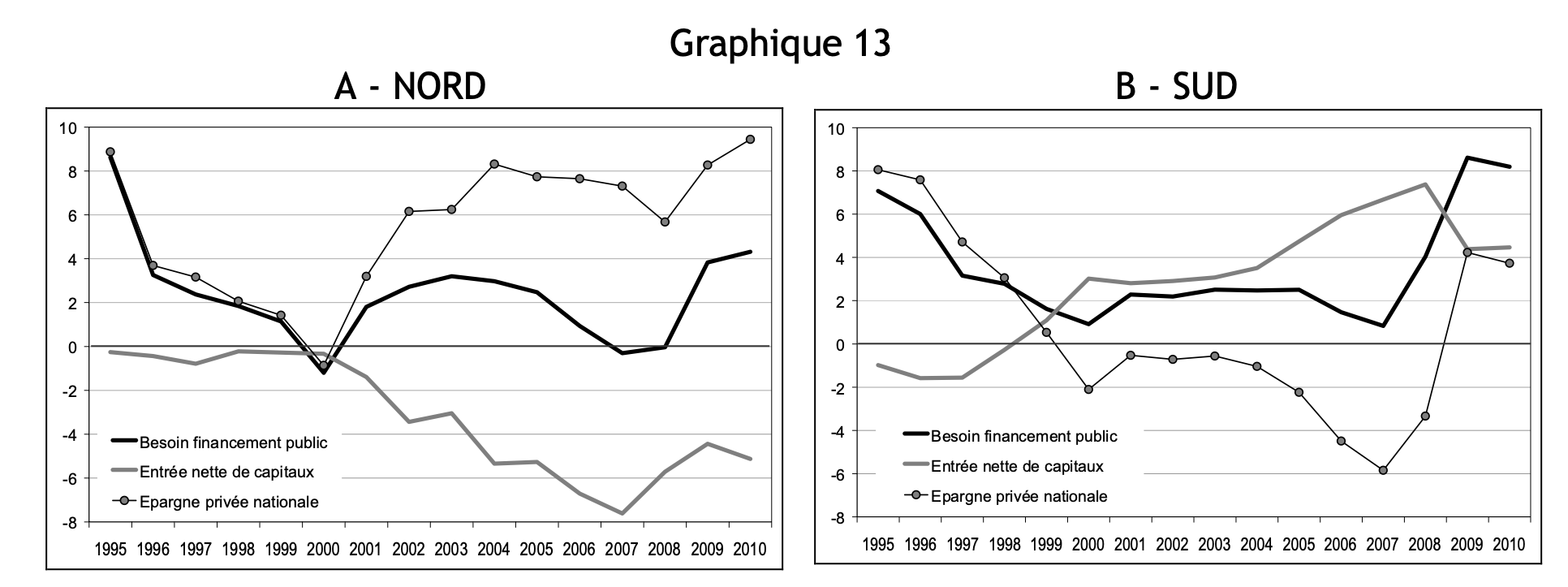

Cette relation fournit une grille de lecture qui permet à nouveau de distinguer nettement les pays du Nord et du Sud. Jusqu’à la crise, le besoin de financement public évolue de manière relativement similaire dans les deux groupes de pays. Mais ses contreparties font apparaître deux configurations inverses. Au Nord, le taux d’épargne nationale augmente fortement après la mise en place de l’euro, tandis que les exportations de capitaux, contrepartie des excédents commerciaux, s’accroissent tendanciellement : les entrées nettes de capitaux deviennent négatives (graphique 13A).

Au Sud, la configuration est inverse, et fait apparaître une périodisation très marquée. Avant la mise en place de l’euro, les pays du Sud réduisent leurs déficits budgétaires de manière à satisfaire aux critères, avec comme contrepartie une baisse de l’épargne privée compensée par une entrée supplémentaire de capitaux. Jusqu’à la crise, les déficits publics ne se creusent pas, mais, à partir du milieu des années 2000, on retourne peu à peu à la configuration prévalant avant l’euro : les déficits extérieurs se creusent, conduisant à des entrées de capitaux qui compensent le recul de l’épargne privée. L’éclatement de la crise se traduit par une forte augmentation des déficits publics. Dans le même temps, les déficits extérieurs se réduisent, et donc les entrées de capitaux. Le bouclage se fait par une très forte baisse du taux d’épargne privée (graphique 13B).

C’est là qu’intervient un élément fondamental de la crise : elle met un terme à l’entrée de capitaux quasi-automatique qui prévalait jusqu’ici. Autrement dit, les pays du Sud, les plus frappés par la crise de la dette doivent également réduire leur déficit commercial. Ceci n’est donc possible qu’en augmentant l’épargne nationale. Mais ce mode d’ajustement n’est compatible qu’avec une croissance notablement réduite. Il existe en effet un lien très étroit, dans les pays du Sud, entre le taux de croissance et les variations du taux d’épargne privée.

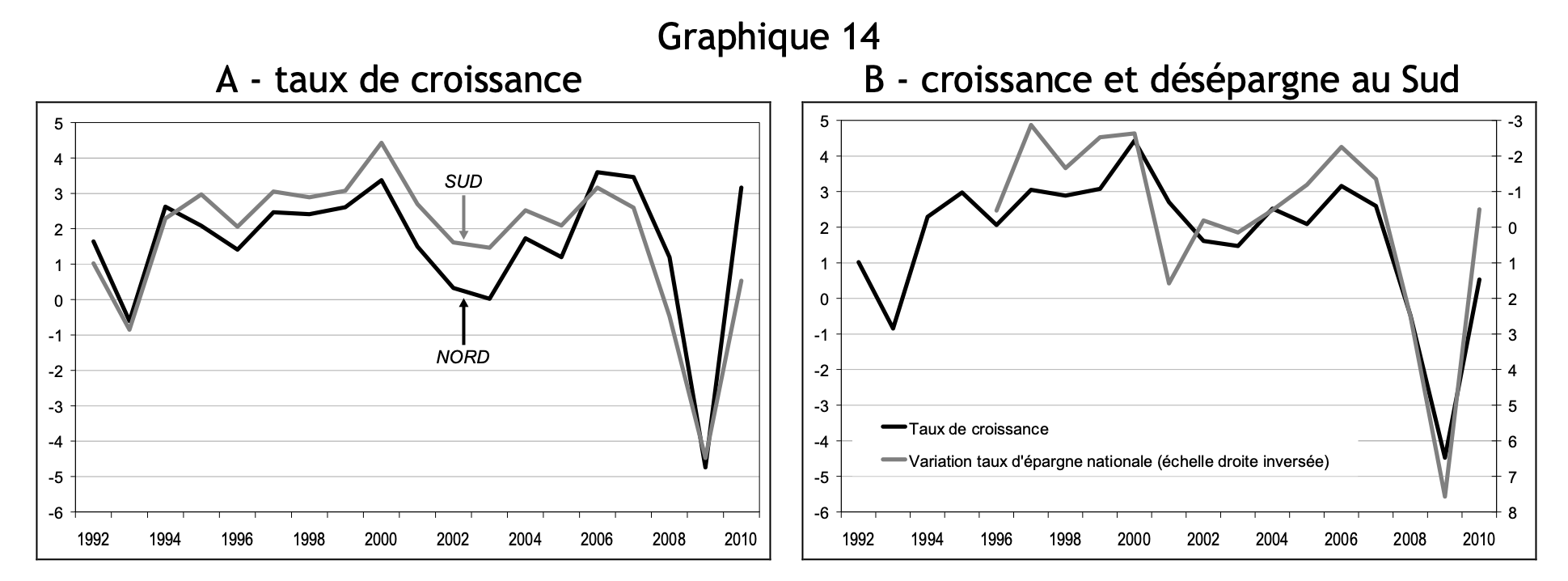

La conclusion de cette analyse est claire : les pays du Sud ont certes enregistré une croissance supérieure à celle des pays du Nord entre 1995 et 2005 (graphique 14A) mais cette croissance n’était pas soutenable parce qu’elle reposait sur une baisse du taux d’épargne nationale (graphique 14B).

Cette désépargne dans les pays du Sud avait pour contrepartie une entrée croissante de capitaux, favorisée par la dérégulation financière et la convergence des taux d’intérêt. Mais, à partir du moment où ces entrées de capitaux se raréfient, l’équation d’équilibre des soldes se met à fonctionner autrement : le besoin de financement public ne peut plus être couvert que par une augmentation considérable du taux d’épargne nationale - de l’ordre de 10 % du Pib - qui à son tour pèse sur la croissance (graphique 14B ci-dessus).

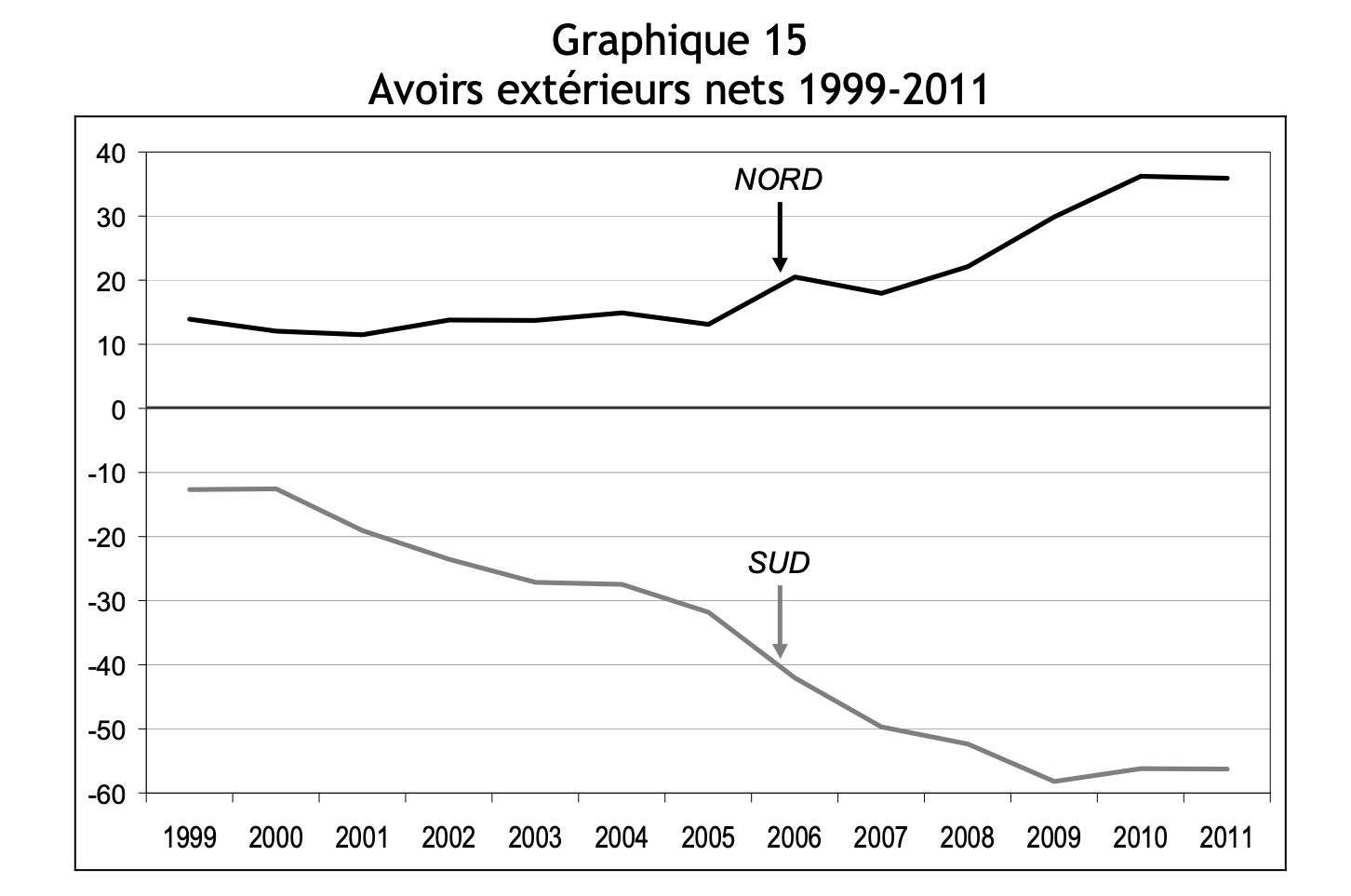

Cette nouvelle configuration est appelée à durer et la possibilité de renouer avec la croissance sera d’autant plus réduite dans les pays du Sud. Ces derniers ont en effet accumulé un énorme déficit en termes d’avoirs extérieurs nets : il représente près de 60 % du Pib, alors que les pays du Nord disposent d’avoirs extérieurs nets positifs, équivalant à près de 35 % du Pib (graphique 15).

10. Face à la débâcle

Le ver était dans le fruit, pour une raison de fond qu’il était possible d’anticiper : « rien, ni en théorie ni en pratique, ne permet d’étayer le postulat selon lequel la contrainte monétaire permettrait de forcer la convergence réelle des pays européens » (Husson, 1996). La monnaie unique « postule la réalisation d’un espace homogène à laquelle elle est censée contribuer » (Husson, 2001).

Avec le recul du temps, la mise en place du système-euro apparaîtra probablement comme une terrible erreur qui renvoie à un aveuglement dogmatique, voire névrotique, et en tout cas à une incompréhension totale des défis d’une véritable construction européenne. Aujourd’hui, la zone euro est devenue le maillon faible de l’économie mondiale, et on peut même dire que l’Europe est en train de dévorer ses propres enfants. Les politiques menées au niveau européen s’apparentent à une fuite en avant aveugle qui englue toute la zone dans la spirale infernale austérité/récession. Le chômage s’incruste à un niveau sans précédent, et la seule issue est une thérapie de choc dont la cible est la déconstruction du modèle social.

Le débat récent sur le volet croissance qu’il faudrait « ajouter » à l’empilement des pactes d’austérité mis en place sous prétexte d’assainissement budgétaire est complètement faussé, puisque la «croissance» invoquée devrait trouver sa source miraculeuse dans des « réformes de structure » qui ne peuvent qu’enfoncer la zone euro dans la récession. Il y a là un nouvelle forme d’obstination dogmatique qui néglige totalement la question des rythmes en n’opérant aucune distinction entre les leviers d’un redressement conjoncturel, et une relance de la « croissance potentielle » dont les effets hypothétiques ne pourraient de toute façon se faire sentir qu’à moyen-long terme. Devant une telle folie, il y a de quoi être non seulement « atterré » comme de nombreux économistes en France, mais tout simplement effrayé.

Il serait vain de vouloir réécrire l’histoire, et mieux vaut examiner les moyens possibles permettant de sortir de cette véritable impasse. On peut distinguer plusieurs scénarios possibles : gestion au fil de l’eau, ajustement structurel, sortie de l’euro et refondation radicale de la construction européenne (+ monnaie commune). Aucun d’eux ne dessine cependant une voie royale.

La politique européenne oscille entre l’ajustement structurel et la gestion au fil de l’eau. Un jour, elle jette de l’huile sur le feu, puis actionne l’extincteur le lendemain. L’histoire récente de l’Europe est une alternance entre le renforcement des mécanismes d’austérité et le sauvetage de la situation au bord du gouffre. L’incohérence de ces décisions successives, l’incapacité totale à anticiper les évolutions sont le signe d’un profond dilemme : comment revenir au business as usual, alors que c’est lui qui a mené à la crise ? Ces oscillations autour d’une trajectoire impossible contribuent à dessiner ce que l’on peut appeler une « régulation chaotique (Husson, 2009) », qui est l’horizon du capitalisme après la crise. A moins de se résigner à un enfoncement dans la régression sociale, il faut envisager des voies alternatives.

La première à laquelle on pense est la sortie de l’euro : puisque le système-euro n’est pas viable, il faut donc le défaire. Mais cette logique simpliste oublie que durant une décennie, les contradictions se sont accumulées et ont conduit à un amoncellement de dettes publiques et privées inextricablement mélangées au coeur du système bancaire. La sortie de l’euro ne serait pas en soi un retour à la case départ. Bien des arguments ont été échangés sur cette question, en particulier, évidemment, sur le cas grec. Le principal est que le retour à une monnaie nationale autoriserait une dévaluation compétitive permettant de rétablir le commerce extérieur et le financement du déficit par la Banque centrale. Mais une telle mesure ne résoudrait pas en elle-même le problème de la charge de la dette déjà acquise et conduirait de fait à une austérité comparable à celle de l’ajustement structurel6. La nouvelle monnaie serait exposée sans protection à la spéculation généralisée qui enclencherait un cycle sans fin dévaluation/inflation. Une sortie généralisée, autrement dit un éclatement total de la zone euro, ne constitue pas, de toute évidence, une solution coopérative à l’échelle de l’Europe : elle conduirait à une guerre commerciale chaotique. Plus généralement, la stratégie de sortie de l’euro tend à transformer la question sociale en question nationale, comme le montrent plus en détail trois économistes grecs, par ailleurs membres de Syriza (Laskos, Milios, Tsakalotos, 2012). La menace d’une sortie de l’euro peut cependant contribuer à la construction d’un rapport de forces en tant qu’instrument de dissuasion : une sortie d’un pays de l’euro aurait en effet d’importantes répercussions sur les autres pays.

11. Une crise du système-euro, au-delà de la crise des dettes souveraines

Si le retour au passé n’est pas une solution viable et si le système-euro actuel est incohérent, il faut donc viser à une refondation de la construction européenne. Compte tenu de l’analyse qui précède, il est cependant nécessaire de distinguer deux objectifs dont la réalisation suppose chacun une rupture avec le système-euro tel qu’il fonctionne actuellement.

Le premier objectif consiste à résorber le poids des dettes accumulées qui entrave toute reprise de l’activité et toute réorientation du mode de développement. Cela implique des solutions radicales, à savoir la restructuration des dettes et la socialisation des banques. Cette radicalité n’est d’ailleurs pas dictée par une volonté de surenchère, mais par un souci de cohérence.

L’alternative porte sur le mode de résorption des dettes : ou bien elles le sont petit à petit, au tarif actuel, mais c’est au prix d’une décennie au moins de régression et de soubresauts économiques, sociaux et politiques qui l’accompagneraient ; soit les dettes sont brutalement restructurées ou annulées, de manière à remettre les comptes à zéro. Dans cette logique, la socialisation des banques est nécessaire pour une raison en quelque sorte technique, parce que c’est le seul moyen de démêler l’écheveau des dettes, puisque les dettes souveraines sont en grande partie portées par les banques. C’est ce que montrent l’exemple de Bankia en Espagne ou du Crédit agricole en France et, encore plus, ce paradoxe absurde qui fait que la BCE aide massivement les banques (1000 milliards d’euros) plutôt que les Etats en difficulté. Enfin, le troisième volet de ce triptyque est la possibilité pour la Banque centrale européenne de financer directement les Etats.

Tout est fait évidemment pour avancer des solutions d’esquive. On pourrait effectivement mobiliser un arsenal keynésien : augmentation de capital de la BEI (Banque Européenne d’Investissement) et de ses prêts (60 milliards d’euros) ; mobilisation des fonds structurels non utilisés (82 milliards) ; taxation des transactions financières (50 milliards par an); project bonds (obligations de projet) pour financer de grands investissements. On pourrait étaler - et ce sera probablement fait - le calendrier de retour à l’équilibre budgétaire. Plutôt que de leur prêter aveuglément des sommes considérables, mieux vaudrait mutualiser le soutien aux banques. Le FESF (Fonds Européen de Stabilité Financière) ou ensuite le MES (Mécanisme Européen de Stabilité) pourraient être utilisés pour recapitaliser directement les banques en difficulté et complétés par un système commun de garantie des dépôts. Baisse du cours de l’euro, dose d’inflation, rattrapage des salaires en Allemagne, tous ces facteurs pourraient soutenir les politiques « au fil de l’eau », mais ils ne feraient que modifier à la marge le calendrier de l’ajustement.

12. Rompre avec le système-euro au nom d’un autre projet européen

Si on refuse l’ajustement structurel et la sortie de l’euro, la seule voie cohérente est celle de l’harmonisation coopérative. Elle reposerait sur un budget européen alimenté par un impôt unifié sur les revenus du capital qui financerait les transferts nécessaires (fonds d’harmonisation) et les investissements socialement et écologiquement utiles. Ce « fédéralisme » est au fond le complément indispensable à l’existence d’une monnaie unique et à la construction d’un espace économique commun. Imaginons un instant un pays comme la France où chacune des 21 régions devraient assurer l’équilibre de leurs finances et de leurs échanges « extérieurs », tandis que le budget national serait limité à 1 % du Pib. On voit bien l’absurdité d’une telle construction, qui est pourtant au fondement du système-euro.

Mais l’objection est que ce projet « européiste » serait angélique et en tout cas hors de portée dans le contexte actuel. Il n’y aurait donc aucune voie de sortie : ni nationale, ni européenne. Si tel était le cas, encore une fois, la seule orientation restante serait de moduler les programmes d’austérité afin de les étaler dans le temps, en espérant que cela puisse permettre de les rendre compatibles avec une reprise de la « croissance », quel qu’en soit le contenu concret. Mais ce serait alors une austérité sans fin. Patrick Artus montre que, dans le cas de l’Espagne, les évolutions nécessaires (désendettement, réduction du déficit public, création d’emplois nouveaux) « prendront peut être des décennies » (Artus, 2012). Et c’est logique : plusieurs décennies de déséquilibres cumulés et convertis en dette conduisent à autant de décennies de désendettement.

Pour sortir de cette impasse, il existe une voie de traverse qui est, pour résumer, une rupture unilatérale avec l’Europe réellement existante au nom d’un autre projet pour l’Europe. On peut parler ici d’un programme de transition qui combine le refus des règles du système-euro avec une volonté de généralisation de l’expérience alternative à l’ensemble de la zone. On n’attend pas l’apparition miraculeuse d’une « bonne » Europe et on adopte un « protectionnisme d’extension » qui consiste à protéger l’expérience de transformation sociale tout en proposant son extension (Husson, 2011, 2012).

C’est une telle démarche que mettait en oeuvre le plan d’urgence de Syriza en vue des élections grecques du 17 juin 2012. Il avançait notamment ces trois points7 : 1. Annulation du mémorandum, de toutes les mesures d’austérité et des contre-réformes du travail ; 2. Nationalisation des banques ; 3. Moratoire sur la dette pour identifier et annuler la dette illégitime.

La principale conclusion de cette analyse est que la crise des dettes souveraines révèle une crise plus profonde, celle du système-euro. La crise du capitalisme est venue percuter un projet incohérent : réunir en une union monétaire des pays différents, en se refusant tout moyen d’assurer leur convergence ou d’organiser leurs relations. La nécessaire refondation européenne ne peut prendre corps que par un refus assumé de règles inadaptées, qui n’ont fait que creuser l’écart entre les pays de la zone euro. Mais elle ne se réduit pas à cet objectif : l’alternative exige d’autres ruptures, et notamment une autre répartition des richesses, nécessaire à sa cohérence. Une rupture avec le système-euro ne peut trouver sa légitimité que dans une rupture avec le capitalisme néo- libéral et un projet d’extension coopérative. Les principes d’une Europe solidaire sont en effet incompatibles avec une pure logique capitaliste. C’est ce qui rend l’avenir aussi incertain et exigeant.

| Annexe 1 Coût salarial, part des salaires et compétitivité |

| La part des salaires (PSAL) peut être définie simplement comme le rapport entre les rémunérations salariales (REM) et le Pib (pQ), soit : PSAL = REM/pQ. Les rémunérations (y compris cotisations sociales) peuvent se décomposer en salaire par tête (w) et effectifs |

salariés (N). On a donc REM=Nw et on peut réécrire la part des salaires de manière à faire apparaître le salaire réel (w/p) et la productivité (Q/N) : PSAL = (w/p) / (Q/N) Le coût salarial unitaire (CSU) représente le coût salarial par unité produite. A un niveau |

très global, il peut être calculé en divisant les rémunérations totales par le PIB en volume : CSU = REM/Q Le coût salarial unitaire réel représente le coût salarial réel par unité produite. Il s’écrit : |

| CSUR = REM/pQ On retrouve donc l’expression définissant la part des salaires, qui est donc un indicateur |

| très proche du coût salarial unitaire réel. Les deux grandeurs diffèrent par le jeu des prix relatifs (le salaire réel est calculé en prenant le prix à la consommation plutôt que le prix |

| du Pib) et en raison de la correction nécessaire pour prendre en compte les non-salariés dans le calcul de la productivité. |

| La compétitivité-coût d’un pays résulte de la comparaison entre son coût salarial unitaire |

| (CSU) et celui de ses concurrents. En toute généralité, il faut introduire le taux de change pour effectuer cette comparaison, mais cela est évidemment superflu à l’intérieur de la |

| zone euro. Compte tenu des définitions rappelées ci-dessus, le coût salarial unitaire peut être simplement décomposé de la manière suivante : CSU = p. PSAL |

| Cette décomposition montre que la compétitivité-coût d’un pays peut se dégrader de |

| deux manières : - soit parce que le coût salarial unitaire du pays considéré augmente plus vite que celui |

| des ses concurrents ; - soit parce que l’inflation est plus rapide dans ce pays. |

18

| Annexe 2 L’équation d’équilibre des soldes |

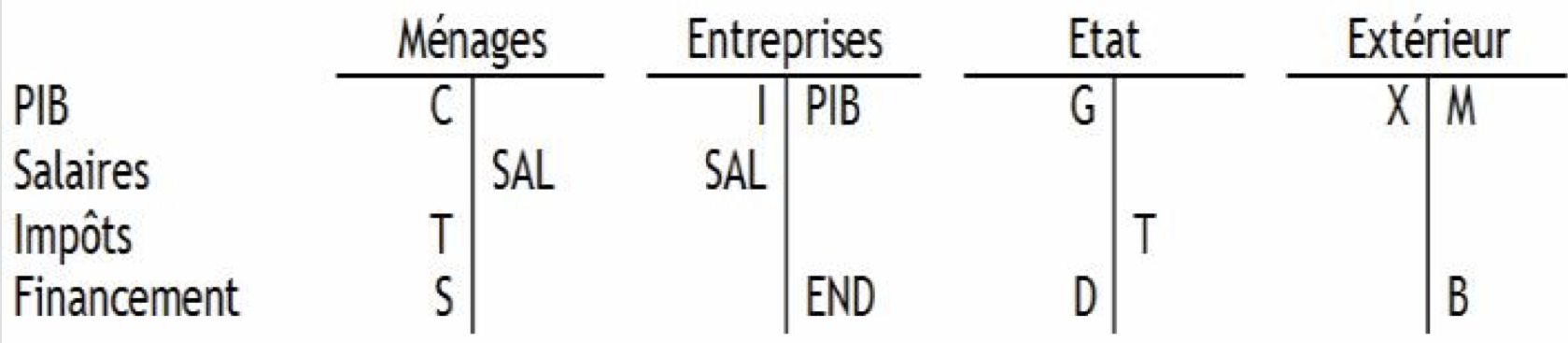

| Le point de départ est une comptabilité nationale simplifiée. Elle comporte quatre « agents » ou « secteurs institutionnels » : les ménages, les entreprises, l’Etat et l’extérieur (le reste du monde). La première ligne du tableau d’ensemble ci-dessous décrit les diverses contributions des agents au PIB. Les trois lignes suivantes enregistrent les opérations qui relient ces agents: les salaires, les impôts, les opérations de financement. A gauche figurent les emplois, à droite les ressources. Chaque ligne est équilibrée : le total des emplois est égal au total des ressources. |

|

Les ménages ne tirent leur revenu que des seuls salaires (SAL). Ils les utilisent pour Les entreprises réalisent une valeur ajoutée (PIB) et complètent cette ressource par L’Etat perçoit des impôts (T) et réalise des dépenses publiques (G). La différence entre Comme ce cadre comptable est complètement équilibré, il en va de même pour la ligne baptisée « financement ». On obtient donc cette égalité comptable fondamentale : (S – END) représente l’épargne nette du secteur privé qui regroupe les ménages et les entreprises. D est le solde budgétaire (positif en cas d’excédent) et – D représente donc le besoin de financement public. B est le solde commercial (positif en cas d’excédent) et – B correspond donc aux entrées de capitaux. Par conséquent, la relation peut se reformuler ainsi : |

Références

Artus P. (2012), « Combien de temps pour un retour à la normale en Espagne ? », Flash Economie n°437, Natixis, 17 juin.

Felipe J., Kumar U. (2011), « Unit Labor Costs in the Eurozone : The Competitiveness Debate Again », Levy Economics Institute, Working Paper n°651, February.

Husson M. (1996), « Les mystères de Maastricht », 1996.

Husson M. (2001), « Paradoxes et incertitudes de l'euro », dans : Fondation Copernic, Unsocial-libéralisme à la française ? La Découverte, 2001.

Husson M. (2009), « Capitalisme : vers une régulation chaotique ».

Husson M. (2010), « Le partage de la valeur ajoutée en Europe », La Revue de l’Ires n°64.

Husson M. (2011), « Euro : en sortir ou pas », Inprecor n°575/576, 2011.

Husson M. (2012), « A radical strategy for Europe », dans : E. Chiti, A.J. Menéndez, P. Teixeira (eds), The European rescue of the European Union?, RECON Report 2012.

Laskos C., Milios J., Tsakalotos E., Communist Dilemmas on the Greek Euro-Crisis : To Exit or Not to Exit? mai 2012.

Meyer T. (2011), Theorie der Sozialen Demokratie, VS Verlag für Sozialwissenschaften, Wiesbaden.

Sapir J. (2011), La démondialisation, Le Seuil.

Sapir J. (2006), « Articulation entre inflation monétaire et inflation naturelle : un modèle hétérodoxe bi-sectoriel », communication au séminaire Franco-russe, Stavropol, Octobre.

Schmidt M. (2008), Demokratietheorien, VS Verlag für Sozialwissenschaften, Wiesbaden.

Syriza (2012), Mesures d’urgence et Manifeste sur les politiques sociales et économiques.

1 On laisse ainsi de côté les cinq pays qui ont ultérieurement intégré la zone euro : la Slovénie en 2007, Chypre et Malte en 2008, la Slovaquie en 2009, et l’Estonie en 2011.

2 Les données concernant le Nord et le Sud sont obtenues par agrégation ou par pondération selon le poids économique mesuré par le Pib. En proportion du total de la zone euro (11 pays), le Nord pèse 43,4 % (Allemagne : 28,3 % ; Autriche : 3,0 % ; Belgique : 3,8 % ; Finlande : 1,9 % Pays-Bas : 6,4 %). Le Sud pèse 35,3% (Espagne: 11,0%; Grèce: 2,3%; Irlande: 1,9%; Italie: 18,0%; Portugal: 1,9%). La France représente 21,3 %. La validité de cette partition, définie a priori, a été testée dans une phase préliminaire de l’étude.

3 voir annexe 1 pour la définition du coût salarial unitaire.

4 Sauf mention contraire, les données proviennent de la base de données Ameco produite par la Commission européenne.

5 voir l’annexe 2 pour sa construction.

6 Sur la question de la sortie de l’euro, voir Husson, 2011 et 2012.

7 Il est frappant de constater que la presse internationale a tout fait pour présenter la sortie de l’euro comme l’enjeu principal de ce débat alors même que cette perspective ne faisait pas partie du programme de Syriza.